При выделении НДС применяются расчетные ставки. Они определяются как процентное отношение налоговой ставки, предусмотренной п. 2 или п. 3 ст. 164 НК РФ, к налоговой базе, принятой за 100% и увеличенной на размер этой налоговой ставки. К большинству операций применяется ставка 20%. Ставка 10% используется при ввозе и реализации социально значимых товаров и реализации некоторых услуг. Кроме того, для отдельных операций установлены расчетные ставки НДС 16,67% и 9,09%.

См. подробнее:

Какие ставки НДС применяются

- Главная /

- Калькуляторы /

-

Калькулятор НДС

Калькулятор НДС

Калькулятор НДС актуален для расчетов в 2022-2023 годах. Проверено и подтверждено экспертами нашего сайта.

Ваши вопросы

Добрый день.

ИП на патенте приобрело оборудование для перепродажи.

Стоимость 410 000 с НДС 20%

Так как реализация данного оборудования не в ходит в патент, продажа будет по общему налогообложению.

Сумма по реализации 900 000. Сколько налога необходимо будет заплатить?

Я понимаю, 900000-это общая сумма реализации, включая НДС, так? Тогда НДС, начисленный с суммы реализации — 150000. Входящий НДС, который можно заявить к вычету — 68333.33 руб. Разница между этими двумя показателями и составит сумму налога к уплате бюджет. Плательщиком НДС вы являетесь так? Потому что только плательщики ндс могут принимать налог к вычету.

В чем разница включен ли НДС 20% или нет, покупки товара по расчетному счету ?

Добрый день! ООО на УСН. поступил платеж за оказание транспортных услуг 12000 руб. с НДС. Сколько должен заплатить налог?

Здравствуйте!

Если вы счет фактуру с выделенным НДС вашему заказчику не выставляли, то вам у заказчика нужно попросить письмо с объяснением, что эта сумма — 12000 руб. — не должна включать НДС.

По общему правилу, чтобы рассчитать сумму налога при УСН с объектом налогообложения «доходы», необходимо 12000 руб. умножить на ставку налога 6%. Если вы применяете «доходы минус расходы», то полученные доходы уменьшаете на расходы и умножаете на ставку налога 15%.

Добрый день! Если я выставил счет фактуру с выделенным НДС заказчику на сумму 12000р. Налог равен 6% =720р. и 2000р. НДС.Итого я должен перечислить в фнс 2720р.Верно?

Здравствуйте! Для исчисления единого налога при УСН вам не надо включать в доходы НДС, который вы добровольно предъявили заказчику, основание — п. 5 ст. 173, п. 1 ст. 346.15, п. 1 ст. 248 НК РФ. Поэтому единый налог по ставке 6% надо считать из суммы 10 000 руб. (из 12 000 вычли сумму НДС).

А сам НДС 2000 руб. — да, надо перечислить в бюджет.

Компания реализовала 600 телевизоров, из них передала 50 телевизоров работникам в качестве натуральной оплаты труда по себестоимости 35900, когда рыночная стоимость 56000 (в т.ч. НДС). Ставка 20% как посчитать НДС к уплате?

Предприятие отгрузило товаров на сумму 2700 тыс. руб. (без НДС), за этот же период было произведено работ на сумму 500 тыс. руб., оказано услуг другому предприятию на сумму – 250 тыс. руб. (без НДС). Товарно-материальных ценностей было оплачено за этот же период на сумму – 450 тыс. руб. Затраты на производство составили – 1240 тыс. руб. Определить налог на добавленную стоимость.

ООО «Пример» закупило из Китая товара на 100р, на таможне мы заплатили 21,6р ндс (20% от 100р+8р пошлины) Далее мы продали товар другому оптовому ритейлеру по цене 140р, мы имеем право сделать вычет ндс уплаченный на импорте.

Правильно ли я понимаю, что ндс при продаже будет считаться так: ((140/100)*20%)-21.6=6.4

или же так:((40/100)*20%)-21.6 = -13,6 ???

Не до конца понимаю, как делается вычет ндс импорта на продажный.

((140/100)*20%)-21.6=6.4 — так

это как раз будет НДС приходящийся на 40 руб. НДС со 100 руб., вы уже заплатили на таможне.

В налоговом периоде организация приобрела товары для перепродажи на сумму 300 000 руб (без учета НДС) по ставке 10 % при наличии счет-фактуры и 50 000 (без учета НДС) без УПД и счет-фактуры по ставке НДС 20 % и реализовала товары на сумму 732 000 руб с учетом НДС. Как определить расчеты по НДС с бюджетом?

Чтобы ответить на Ваш вопрос, мне нужно понять:

1) где стоят запятые в Вашем предложении — я не могу разобрать, какая цифра к какой ситуации относится;

2) по какой ставке Вы реализуете свои товары — 20%, 10% частями полностью

В налоговом периоде организация приобрела товары для перепродажи на сумму 300 000 руб (без учета НДС) по ставке 10 % при наличии счет-фактуры, и 50 000 (без учета НДС, без УПД и счет-фактуры) по ставке НДС 20 %, и реализовала товары на сумму 732 000 руб (с учетом НДС) по ставке 20%. Определить расчеты по НДС с бюджетом.

ООО «Высота» за квартал закупило 10.01 на сумму 100 тысяч рублей с 20% НДС и продала с наценкой 42%;15.01 купила на 300 тысяч рублей с 20% НДС и продало с наценкой 40%;5.02 купили на 400 тысяч рублей с 20% НДС;10.03 купило на 500 тысяч рублей с 20% НДС;15.03 продали на 500 тысяч рублей с наценкой 15%.Каждый месяц платят аренду 50 тысяч рублей без НДС.В штате 2 сотрудника-директор 30 тысяч рублей и главный бухгалтер 25 тысяч рублей.Рассчитать налог на прибыль и НДС;подготовить для директора сумму недостающую(при условии что налог на прибыль не должен превышать 1%

Доход составил 350000 р в месяц за грузоперевозки а расход на гсм 109000р скажите нужно ли платить налог 20% ндс

Для начала хорошо бы узнать Ваш режим налогообложения… ИП, осуществляющие грузоперевозки, часто покупают патент на этот вид деятельности. Мелким организациям также не интересно работать на общем режиме, поскольку вычеты по НДС в большинстве случаев можно получить только с ГСМ, и разница между начисленным НДС и заявленным к вычету может оказаться слишком большой. Поэтому когда Вы спрашиваете, нужно ли Вам платить налог 20% НДС, я теряюсь… В данном вопросе мне была бы полезнее информация о Вашем режиме, наличии освобождения от НДС, наличии счетов-фактур по поступившим ГСМ, чем о сумме Ваших доходов и расходов.

сумма контракта — 33399.27

сумма НДС 20% — 5566.55

Сумма без НДС — 27832.73

Возникают вопросы. Вообще при ручном расчете НДС так и рассчитывается, особенно принимая во внимание данные при оформлении контракта в ЕИС. Но все калькуляторы, в том числе и 1С у поставщика выделяют НДС — 5566,54.

Как быть в таких ситуациях?!

Александр правила математического округления никто не отменял, разница в 1 копейку может стать основанием для отказа в зачете входного НДС по счету-фактуре. Договаривайтесь с поставщиком, еще вариант указывать по цене без НДС не 2, а 4 знака после запятой (см. Письмо Минфина от 24.11.2016 № 03-07-09/69356).

Добрый день.

Скажите пожалуйста, какой НДС необходимо платить при импорте товара (арахисовая паста) из РФ в Латвию? Поставщик ИП на УСН 6%.

Может применяться ставка либо 10 либо 20%. Масло арахисовое и его фракции нерафинированные с кодом 10.41.22.000 включены в перечень товаров Постановления Правительства № 908 от от 31.12.2004, при реализации которых применяется ставка 10%. Ваш налоговый режим никак не влияет на значение ставки импортного НДС. Больше материалов об НДС при импорте товаров Вы найдете здесь

Добрый день !

Поставка товара из РФ в Латвию — это экспорт а не импорт !

Или в Латвии тоже есть УСН 6% — и автор имел ввиду,импорт из России ?

В заблуждения вводите.

Добрый день!

Поставщик растаможил товар из Германии с НДС 20%, дистрибьютор его купил с входным НДС 20%, при последующей продаже какой НДС будет, если выяснилось, что товар входит в ГРЛС (лек средство) и облагается НДС 10%?

Согласно пп. 4 п. 2, п. 5 ст. 164 НК РФ по ставке НДС 10 % облагаются реализация и ввоз в РФ медицинских товаров отечественного и зарубежного производства, в частности лекарственных средств, изготовленные аптечными организациями.

Приведенные в Перечне кодов таких лекарств, утвержденном Постановлением Правительства РФ от 15.09.2008 № 688 коды применяются, в частности, в отношении лекарственных средств, включенных в государственный реестр лекарственных средств или в единый реестр зарегистрированных лекарственных средств ЕАЭС. При этом лекарственные препараты должны иметь документ, подтверждающий их регистрацию.

Не совсем понятно, почему было начислено 20%, есть ли документ, подтверждающий его регистрацию. Попробуйте более подробно описать ситуацию на форуме

Здравствуйте!

Закупаю товар в Казахстане без НДС, продаю в России с НДС. При сдачи декларации какой будет НДС? 20% с закупки + 20% с продажи?

20% с покупки + (20 % с продажи — 20% с покупки)

Добрый день! подрядная организация в акте выполненных работ КС-2 начисляет НДС 20% на сумму. Правильно ли это. Возможно ли отказать в оплате выполненных работ в случае если НДС начисляют, а не выделяют из суммы?

Добрый день. Основным документов для исчисления и уплаты НДС выступает счет-фактура. Более того, форма КС-2 не является обязательной к применению. Акт служит для приемки этапов работ, в разъяснениях по заполнению формы нет указаний на порядок заполнения цены на единицу: с НДС или без НДС.

Порядок оплаты должно быть зафиксирован в Вашем договоре с подрядчиком, на него и ориентируйтесь в вопросах оплаты. Если работы фактически выполнены, к ним нет претензий, акт подписан оснований для задержки оплаты у Вас нет.

За более подробными разъяснениями Вы может обратиться на форум

Здравствуйте, покупаем квартиру на аукционе в РБ, скажите НДС будет 10% или 20% , спасибо

Добрый день! ИП на осно. Освобождение от НДС с ноября 2020. Как рассчитать НДС?

Здравствуйте, если вам надо рассчитать НДС за 4 квартал 2020 г., то рассчитывайте НДС только за октябрь (тк с ноября вы НДС не начисляете). Для этого смотрите данные вашего учета за октябрь, счета-фактуры.

Спасибо за ответ. было трудно, но я это сделал. И восстановил НДС, принятый к вычету на 30 октября. Это то меня и волновало, не знал, как правильно сделать.С уважением Андрей.

ООО «Карапуз» производит детские кроватки и является плательщи¬ком НДС. В отчетном периоде организация реализовала оптовому покупателю 600 кроваток по цене 3000 руб. (без НДС). Себестоимость изготовления одной кроватки 1500 руб. 20 детских кроваток организация передала подшефному Дому малютки. Исчислите сумму НДС, подлежащего уплате в бюджет организацией по итогам налогового периода.

Исчислить НДС С ПОЛУЧАЕМОЙ ПРЕДОПЛАТЫ . Продавец заключил договор купли продажи оборудывания реализация которого облагается налогом в соответствии с НК июне 2019 года . Продавец получил предоплату в виде вексиля третьего лица номиналом 100000 рублей

Добрый день. Интересует НДС на ввозимый цемент с Ирана. Заранее благодарен.

Как узнать себестоимость, если известен НДС и сумма которую заплатил?

Из заплаченной суммы отнять НДС, транспортировку, растаможку и прочие, влияющие на цену, надбавки (комиссии) и получите себестоимость.

Взяла в магазине чек и почитала, там написано А: СУММА НДС 20%

Б: СУММА НДС 10% это что с меня взяли два раза НДС ? Это в нашем магазине «Верный» Или очередной обман ???

Добрый день! На молочную и детскую продукцию действует процентная ставка 10%.

О том, почему НДС называют особенным и сложным налогом, читайте в нашей статье

Все налоговые ставки по НДС приводятся в статье 164 НК РФ. Основных ставок три: 0%, 10%, 20%. Кроме того, в ситуациях, указанных в пункте 4 статьи 164 НК РФ, применяют расчётные налоговые ставки: 10/110 или 20/120.

0% НДС

По нулевой налоговой ставке облагаются:

- операции экспорта;

- трубопроводный транспорт нефти и газа;

- передача электроэнергии;

- перевозки железнодорожным, воздушным и водным транспортом;

- услуги по организации международных перевозок и др.

10% НДС

По десятипроцентной ставке облагаются:

- многие продовольственные товары (мясо, молоко, яйца, растительное масло, мука, крупы, хлеб, соль, сахар, рыба, морепродукты, овощи);

- большинство товаров для детей;

- лекарства и медицинские изделия, не входящие в перечень важнейших и жизненно необходимых;

- периодические печатные издания и др.

20% НДС

По двадцатипроцентной ставке облагаются:

- все остальные товары, работы, услуги.

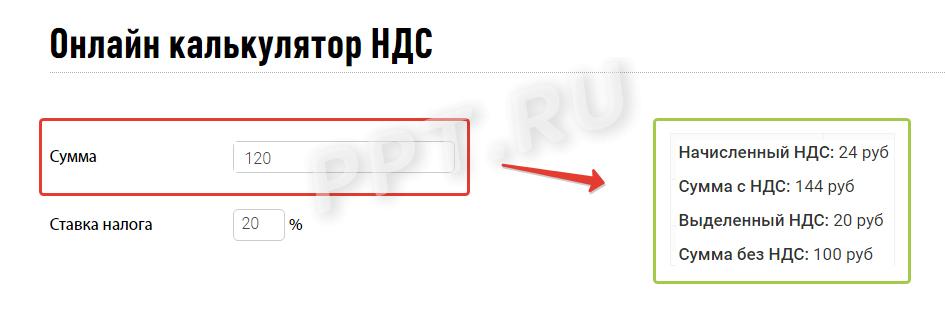

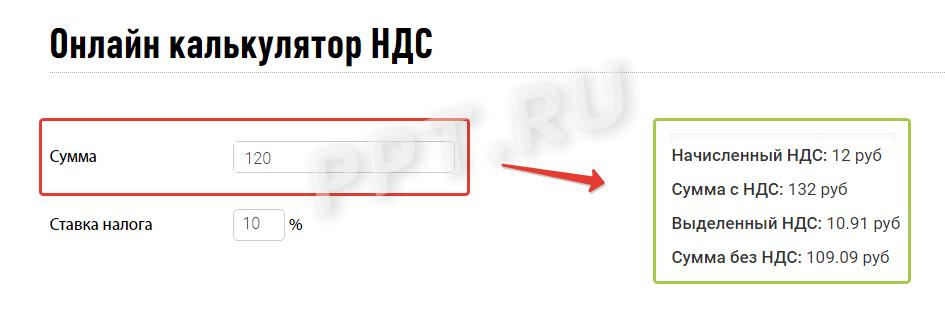

Наш калькулятор НДС даёт возможность рассчитать сумму налога на добавленную стоимость по ставке 10% и 20%.

Если вы хотите начислить НДС на определённую сумму, то введите её в левую форму калькулятора НДС, далее выберите налоговую ставку. Например, НДС на сумму 15 000 рублей по ставке 20% равен 3 000 рублей, а сумма с НДС равна 18 000 рублей.

Если вы хотите выделить НДС из суммы, то введите её в правую форму калькулятора НДС, далее выберите налоговую ставку. Так, сумма 15 000 рублей состоит из НДС по ставке 20%, равного 2 500 рублей, и суммы без НДС, равной 12 500 рублей.

Последнее обновление:

9 августа 2021

Калькулятор НДС — сервис, который позволяет посчитать сумму налога к уплате или вычислить ее в составе цены. Достаточно внести величину, с которой необходимо удержать, или величину, к которой нужно добавить фискальный сбор.

Результат:

Начисленный НДС:

Сумма с НДС:

Выделенный НДС:

Сумма без НДС:

Часто пользуетесь калькулятором?

Добавьте в избранное, чтобы не потерять!

Нажмите

Ctrl+D

Как рассчитать НДС для юридических лиц на калькуляторе

Вы представитель организации или индивидуальный предприниматель и хотите понять, как высчитать НДС 20 %, включенный в сумму товара, или начислить проценты на добавленную стоимость, чтобы включить налог в итоговую цену продукции или услуги, — это легко сделать с помощью онлайн-калькулятора. Чтобы использовать онлайн НДС калькулятор, выполните единственное действие — введите необходимое число в строку.

Справа появятся выделенный и начисленный налог и сумма продажи или покупки с учетом и без учета налога.

По умолчанию используется калькулятор расчета НДС 20 процентов, но в нем предусмотрена возможность выбора. Некоторые товары облагаются по ставке 10%, для расчета по ней в строке «Ставка налога» можно изменить значение, и калькулятор сформирует итог с учетом более низкой ставки. При вводе числа в полях справа тут же появятся итоговые цифры по ставке 10%.

Расчет НДС для чайников. Популярные вопросы

Что это за налог и какие товары, работы и услуги им облагаются?

Налог на добавленную стоимость государство берет с организаций и предпринимателей, которые продают товары, услуги, работы и ввозят продукцию через таможню. Чтобы понять, с чего взимается этот косвенный платеж в бюджет, разберемся, что такое добавленная стоимость. Добавленная стоимость — это разница между ценой покупки и ценой реализации. Фактически это наценка, которую сделал продавец, с нее и следует заплатить в бюджет. Обложению обязательно подлежат все полученные авансы и стоимость любой продукции, которую организация или ИП отдает даром (в этом случае калькулятор НДС 20/120 поможет начислить сумму исходя из средней рыночной стоимости товара или услуги). Налог платят только на добавленную стоимость, поэтому цену покупки налогоплательщик вправе заявить к вычету. Но для этого ее необходимо подтвердить документально — счетом-фактурой или таможенными документами.

Как вычислить налог от суммы?

Проще всего работает формула калькулятора, как выделить НДС 20 % от суммы, разберем ее на наглядном примере:

Вы руководитель организации и купили продукт у поставщика за 120 рублей. Из них 20 рублей — сумма обязательного платежа в бюджет по ставке 20%, которую вы заплатили, так как она включена в стоимость товара. Без такого обязательства на добавленную стоимость покупка стоила бы 100 рублей. Продать этот продукт вы хотите за 180 рублей — с наценкой 50%. К его стоимости вы добавляете 20%, которые заплатит покупатель товара. 20% от 180 рублей составляет 36 рублей. Значит, вы продаете товар за 216 рублей с учетом налога. Ваша фирма не платит в бюджет всю выручку, которую получит от покупателя. Заплатить необходимо с той части цены, которую вы добавили при продаже. Те 20 рублей, которые вы заплатили поставщику при покупке, вычитаются из итога в 36 рублей. Размер платежа, который вы должны отправить государству, составит 36 – 20 = 16 рублей.

Плательщики

В России налог на добавленную стоимость платят все юридические лица и индивидуальные предприниматели, кроме:

- хозяйствующих субъектов, использующих УСН;

- плательщиков ЕНВД;

- тех налогоплательщиков, чья выручка за год составила не более 2 млн рублей (чтобы освободиться от статуса плательщика и необходимости платить, подайте заявление в территориальную инспекцию ФНС).

Ставки и объекты налогообложения

Существуют 2 обычные ставки:

- 20% — основная;

- 10% — пониженная.

И одна льготная — 0%.

Чаще применяется основная — 20%. В связи с ее распространенностью в примерах мы покажем, как выделить НДС из суммы или как прибавить к надбавке 20%.

Пониженная ставка 10% действует при продаже тех видов продукции и услуг, которые прямо перечислены в Налоговом кодексе:

- детские товары;

- учебная литература;

- продовольственные товары, приведенные в статье 164 НК РФ;

- некоторые медицинские товары;

- племенные животные.

Льготную нулевую ставку, как и десятипроцентную, используют при продаже товаров, работ и услуг из четко ограниченного перечня (статья 164 НК РФ). Один из пунктов списка — экспорт. Право использовать ставку 0% подтверждается документально.

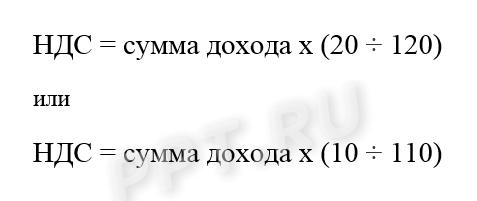

Что такое расчетная ставка?

Иногда размер платежа вычисляется с доходов с уже содержащимся в них налогом. Тогда возможно высчитать НДС 20 от суммы на онлайн-калькуляторе или применить обратный способ расчета по формулам:

Это и есть расчетные ставки 20/120 или 10/110. Калькулятор уже учитывает все расчетные ставки, поэтому с его помощью осуществить расчет проще. Посчитает калькулятор НДС 20 % от суммы буквально в несколько щелчков мышкой. Рассмотрим на примере:

Фирма получила аванс в сумме 120 рублей с учетом налога. Как рассчитать налог от суммы в этом случае? Налог с такого аванса платят с применением обычной расчетной ставки. Он составит: 120*20/120 = 20 рублей.

Выделение НДС из суммы в этом случае дает такой же итог, как при использовании обычной ставки 20%. Правильно ли вы сделали вычисления по обычной ставке, покажет расчетная формула расчета НДС 20 процентов (для 10 процентов действует аналогичная).

Случаев, когда используется расчетная ставка, семь, они перечислены в статье 164 Налогового кодекса. Платеж в бюджет рассчитывается так, только если в выручку, полученную от покупателя, НДС уже включен и необходимо высчитать его значение от суммы стоимости товара, работы или услуги.

Это необходимо:

- При получении средств за товары из списка статьи 162 НК РФ:

- деньги, которые фирма получает при продаже как финансовую помощь или для пополнения фонда;

- доход в виде процента за оплату продукции векселями или облигациями или в виде процента, который выше основной ставки ЦБ;

- доход от страховых выплат при неисполнении обязательств партнерами.

- При получении авансов за предстоящую поставку или передачу имущественных прав.

- При удержании суммы налоговыми агентами.

- При продаже приобретенного имущества.

- При продаже сельхозпродукции.

- При перепродаже автомобилей, купленных у физических лиц.

- При передаче прав на имущество по пунктам 2-4 статьи 155 НК РФ.

Теперь, когда мы знаем, как посчитать НДС 20 % от суммы на калькуляторе, рассмотрим вопрос, чем при определении положенного налогоплательщику вычета поможет формула начисления.

Что такое налоговый вычет?

Вычет — фактически это тот налог, который вы заплатили, покупая товар у поставщика, находящийся в составе его цены. Не существует продукции, стоимость которой не содержала бы такой части. Даже при поступлении товаров из-за границы они облагаются налогом при пересечении пределов РФ по их таможенной задекларированной стоимости. При дальнейшей продаже продукции по назначенной вами цене вы должны бюджету за вычетом этой суммы. Налогоплательщик обязан предъявить документы от поставщика, доказывающие покупку продукции и уплату включенного в стоимость НДС. Подтверждением в большинстве случаев являются счета-фактуры. Кроме предъявленных поставщиками сумм, принять к вычету разрешено (статья 171 НК РФ):

- удержанный при ввозе на таможне;

- заплаченный в бюджет при продаже, если покупатель потом отказался и вернул товар;

- заплаченный заранее, если потом договор расторгнут и предоплата возвращена;

- предъявленный подрядчиком при капитальном строительстве или монтаже (демонтаже) основных средств;

- предъявленный поставщиками товаров, нужных для собственных строительных нужд фирмы;

- заплаченный в бюджет при строительстве для нужд фирмы;

- перечисленный в бюджет налоговыми агентами;

- заплаченный в связи с командировочными или представительскими расходами;

- уплаченный за ранее не подтвержденный бумагами экспорт после подтверждения;

- уплаченный со стоимости имущества, входящего в уставной капитал.

Полезно:

- Как отчитаться по НДС: образец заполнения декларации.

- Кто сдает нулевую декларацию по НДС и как ее заполнить.

Как рассчитать НДС для ИП

Для ИП он рассчитывается так же, как и для организаций. Пользуйтесь тем же калькулятором НДС. В сроках уплаты тоже нет никакой разницы — налогоплательщики подают декларацию и платят в бюджет до 25-го числа месяца, идущего за отчетным кварталом.

Формула расчета НДС

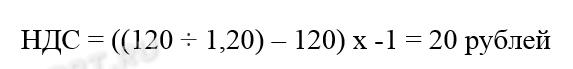

Рассмотрим принцип, который используется в онлайн-калькуляторе, чтобы, если налог включен в стоимость, автоматически осуществить вычисление НДС. Например, это необходимо, чтобы корректно поставить на учет основные средства или просто понять, сколько вы переплатили государству. Если понять принцип, то делать расчет легко и без помощи сервиса. Вдруг под рукой не окажется интернета?

Чтобы выделить НДС, разделите нужную величину на 1+20% (это 1,20), затем отнимите исходную сумму, умножьте на –1 и округлите до копеек в ближайшую сторону.

Разберем формулу на нашем примере: выделим значение налога по ставке 20% из 120 рублей.

Начислить налог еще проще. Если величину дохода без НДС умножить на 0,20, получится сумма самого налога, а если умножить на 1,20 — стоимость товара с учетом налога.

Снова простейший пример: начисляем 20% на 100 рублей.

Другие калькуляторы для расчета налогов

Выделить 20% НДС из суммы? Формула вам в помощь! Мы всё оптимизировали и зашили в онлайн калькулятор. С его помощью можно как начислить НДС к сумме, так и выделить НДС из суммы. Пользуйтесь!

ЕЩЁ КАЛЬКУЛЯТОРЫ:

Калькулятор налога с процентов по вкладам

Калькулятор расчёта пени по налогам

Калькулятор налога на прибыль

Калькулятор налога на имущество юрлиц

Как пользоваться калькулятором

Инструкция по использованию калькулятора расчета НДС

- Введите сумму и выберите ставку – 20%, 18% или 10%. Сумму можно ввести с копейками, например: 10521.75 руб.

- Нажмите «ВЫДЕЛИТЬ НДС -» для того чтобы вычесть НДС из суммы. Нажмите «НАЧИСЛИТЬ НДС +» для того чтобы прибавить НДС к сумме.

- Полученный итоговый расчет с прописью можно скопировать в буфер для вставки его в другое удобное вам место.

Когда нужен калькулятор НДС

С помощью этого калькулятора вы легко можете:

- выделить НДС из суммы

- начислить НДС к сумме

Калькулятор НДС пригодится при расчетах по вычислению налога на добавленную стоимость либо при расчетах стоимости товара с учетом либо без учета НДС. Поскольку ставка НДС – это изменяемая законодательством РФ величина, калькулятор предусмотрел возможность произведения расчетов исходя из ставки, действующей на нужный вам период времени.

Как работает калькулятор

Для начала расчета следует установить, какая ставка НДС вам потребуется. До 1 января 2019 года стандартная ставка НДС равна 18%. Если требуется рассчитать прогнозируемый НДС, начиная с 2019 года, то следует выбрать ставку 20%.

Также в зависимости от того, что именно вам нужно рассчитать, после ввода цифр для получения результата следует нажать на одну из двух кнопок-опций, а именно «Выделить НДС» или «Начислить НДС». Можно обойтись и без этого выбора, нажав на любую из опций, так как в любом случае калькулятор покажет конечные результаты по обеим опциям, но выделенным как результат будет та цифра, которая будет соответствовать нажатой вами кнопке.

Пониженная ставка НДС

Калькулятор производит расчеты и исходя из пониженной ставки НДС, равной 10%.

Пониженная ставка налога на добавленную стоимость применяется в отношении товаров, исчерпывающий список которых приводится ст. 164 НК РФ. Так, группирование товаров с возможностью применения 10%-ной ставки, производится законодателем в следующем порядке:

- Продовольственные продукты за исключением деликатесов, фруктов, кулинарных и кондитерских изделий, соков и бутилированных напитков, алкоголя, сыро-молочных изделий, дорогих сортов рыбы.

- Санитарно-гигиенические предметы, необходимые школьные принадлежности, одежда и обувь для детей, за исключением спортивной обуви и изделий из меха (кроме кроличьего).

- Медпрепараты и медизделия.

- Газеты, книги, журналы и другая печатная продукция, кроме эротической и рекламной.

Память калькулятора

Открытый на любом из ваших гаджетов калькулятор позволит производить вычисления и без подключения к Интернету. Для того чтобы калькулятор был всегда под рукой, удобным будет привязать его к любой из предпочитаемых вами соцсетей, для чего потребуется всего лишь кликнуть по опции «Сохранить калькулятор».

Очистить окно калькулятора можно кликом по кнопке «Сбросить». Если произведенные ранее расчеты важны для вас, то их вполне можно сохранить, кликнув на надпись «Копировать в буфер». Благодаря этой опции, впоследствии можно редактировать расчеты и переносить сохраненные в основные.

Сфера применения калькулятора

Калькулятор пригодится всегда, когда есть необходимость в расчете стоимости товаров либо услуг, либо исчисления процента прибыли после уплаты НДС.

Налог на добавленную стоимость – это обязательный платеж, считающийся косвенным налогом, подлежащим зачислению в бюджет, и включенный в конечную стоимость товара либо услуги. Соответственно, расчеты по НДС – это обязательный атрибут деятельности любого производственно-коммерческого либо индивидуального предприятия. Отчеты по НДС – это обязательные документы, подлежащие ежеквартальной сдаче в налоговые органы.

Плательщиками НДС помимо уже перечисленных организаций являются:

- Коммерческие предприятия-импортеры либо дистрибьюторы, ввозящие на территорию Российской Федерации товары зарубежного производства.

- Налоговые агенты, составляющие счета-фактуры с учетом НДС.

- Физические и юридические лица, действующие по договорам концессии и комиссии, а также осуществляющие услуги по доверительному управлению либо работающие в силу договоров о совместной деятельности.

Освобождение от уплаты НДС

Получить освобождение от уплаты НДС, в соответствии с положениями статьи 145 НК РФ, могут предприятия и организации, соответствующие обоим нижеперечисленным условиям:

- Получившие прибыль за три месяца предпринимательской деятельности в размере менее чем 2 000 000 рублей (без учета НДС);

- Не осуществлявшие финансово-коммерческих операций, связанных с продажей товаров, облагаемых акцизными пошлинами.

При этом пункт 5 ст. 145 НК РФ директивно устанавливает утрату права на освобождение от НДС сразу после проведения любой операции с подакцизными товарами, даже при условии ведения раздельного учета операций.

Обязательным условием для предприятий, получивших освобождение, будет ведение книги продаж. Выписки из книги подлежат ежеквартальному представлению финансовым органам для подтверждения права предприятия пользоваться освобождением. Одновременно с выпиской представлению в ФНС подлежит также и выписка из бухгалтерского баланса, свидетельствующая о непревышении максимально допустимой для освобождения от НДС прибыли. Данное условие диктуется Приказом Министерства РФ по налогам и сборам от 4.07.2002 года.