- Опубликовано 12.12.2016 09:31

- Просмотров: 53685

Излишне удержанный НДФЛ может возникать по разным причинам. Например, сотруднику пересчитали заработную плату за прошлый период, или он с опозданием заявил о своем праве на налоговые вычеты. Согласно пункту 1 ст. 231 НК РФ сумма излишне удержанного НДФЛ подлежит возврату. В этой статье мы рассмотрим, как регистрировать возврат физическому лицу суммы излишне удержанного налога в программе 1С: Бухгалтерия предприятия 8 редакции 3.0.

Разберем пример: работник был принят в организацию ООО «Максима» 1 октября 2016 года. Расчет и выплата заработной платы осуществляется в последний день месяца, и за октябрь ему начислили заработную плату без учета налоговых вычетов на двоих несовершеннолетних детей. А 1 ноября сотрудник принес документы, необходимые для предоставления налогового вычета, и написал заявление с октября месяца. 2 ноября 2016 года работник увольняется, и при расчете заработной платы за ноябрь исчисляется отрицательная сумма НДФЛ.

Начинаем с начисления зарплаты за ноябрь с учетом того, что последний рабочий день был 2 ноября. Открываем раздел «Зарплата и кадры», «Зарплата», «Все начисления» и по кнопке «Создать» добавляем новый документ для расчета зарплаты за ноябрь.

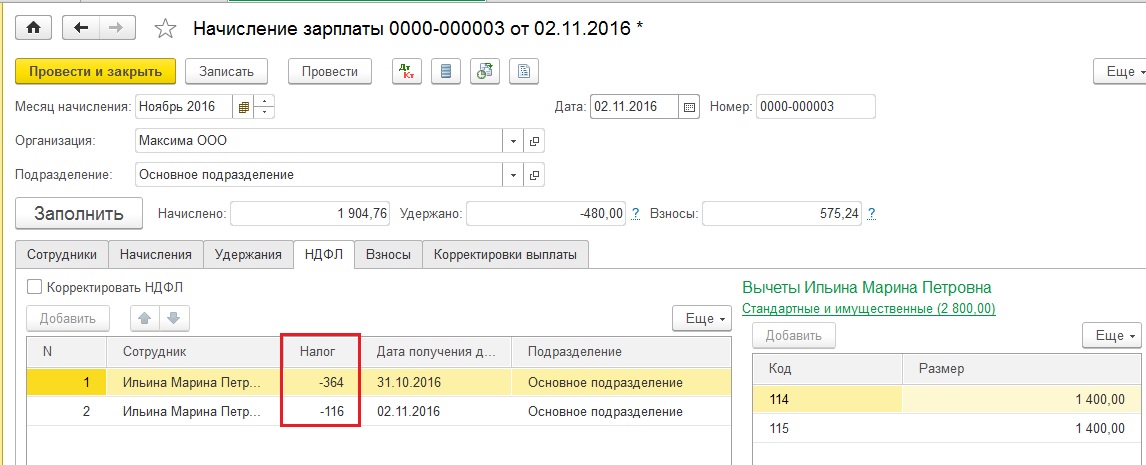

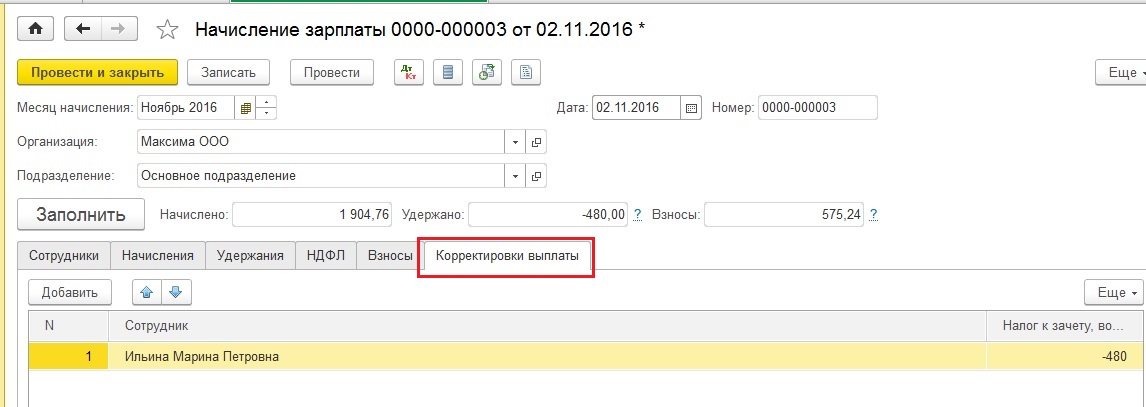

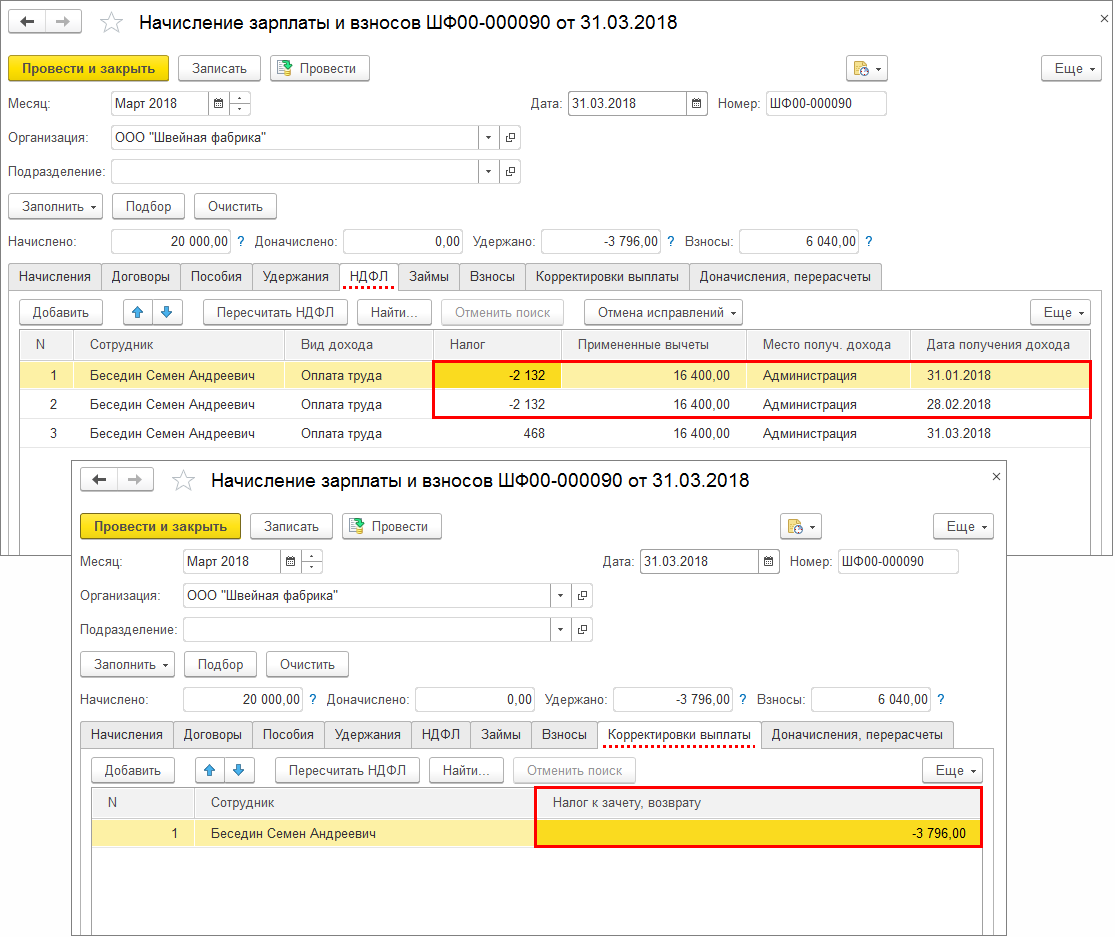

На вкладке «НДФЛ» мы видим информацию о рассчитанных налогах, а также о сумме примененных вычетов. Величина НДФЛ к зачету также отражается отдельной строкой на вкладке «Корректировки выплаты».

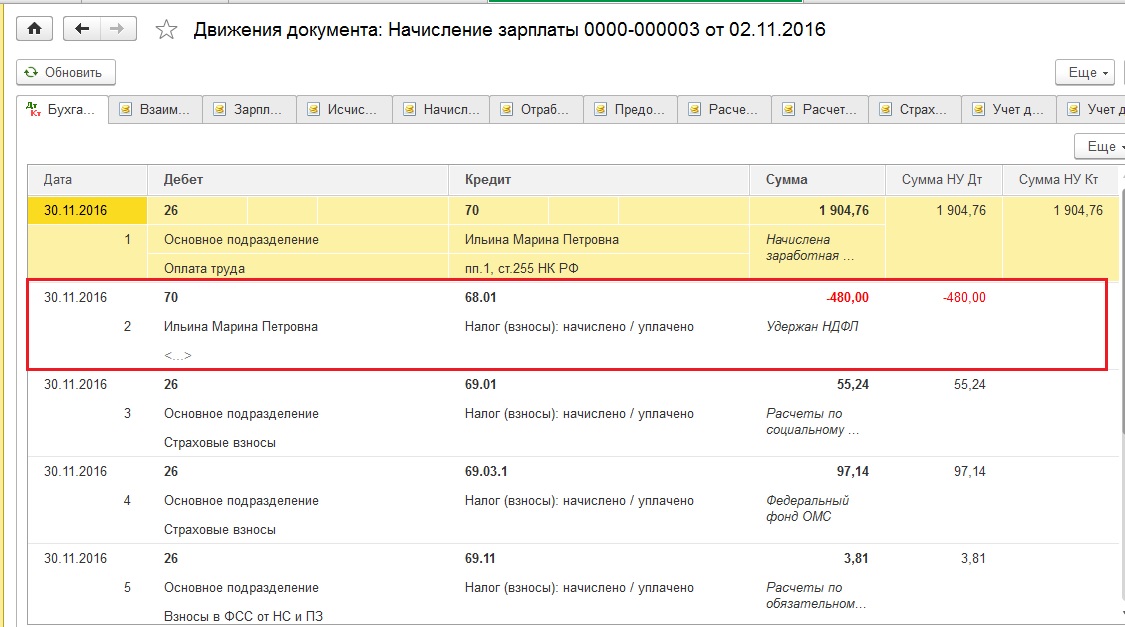

Проводим документ и смотрим проводки

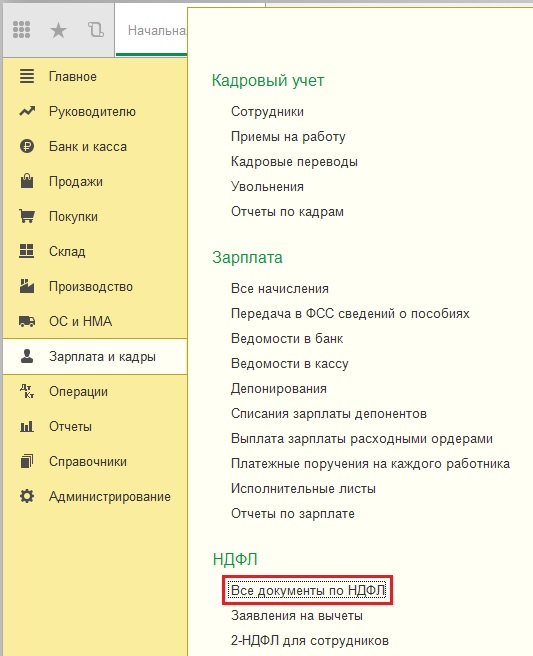

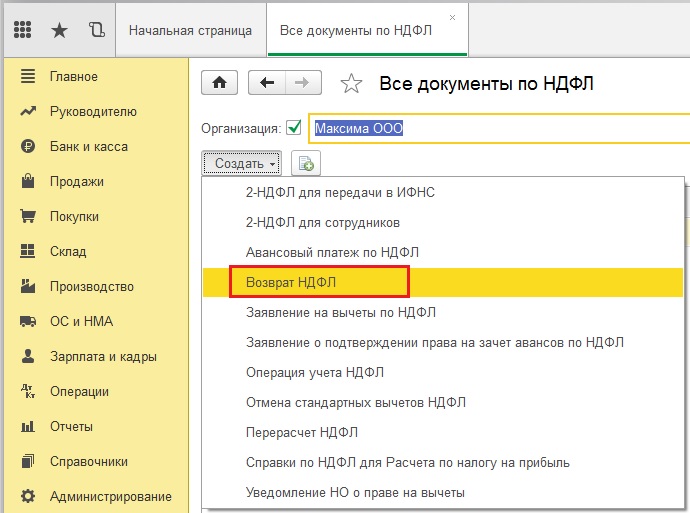

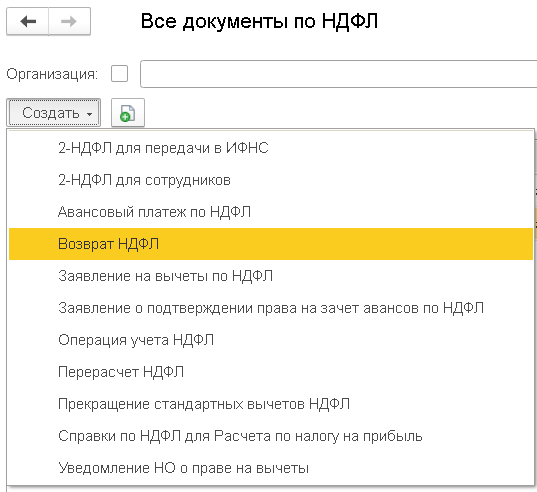

Далее регистрируем факт возврата излишне удержанных сумм НДФЛ при помощи документа «Возврат НДФЛ». Открываем вкладку «Зарплата и кадры», «НДФЛ», «Все документы по НДФЛ»

Щелкаем кнопку «Создать» и выбираем из списка «Возврат НДФЛ»

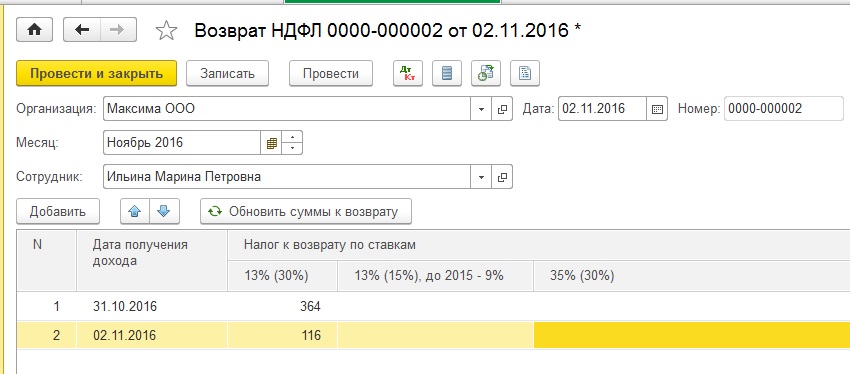

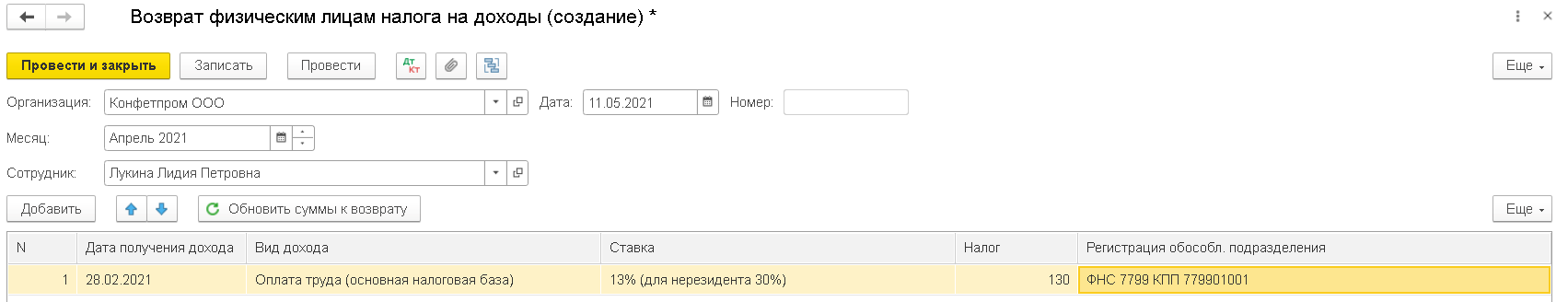

Заполняем пустые поля открывшегося документа:

— дату;

— месяц, в котором производим возврат налога;

— сотрудника, которому возвращаем НДФЛ;

— дату получения дохода и сумму налога.

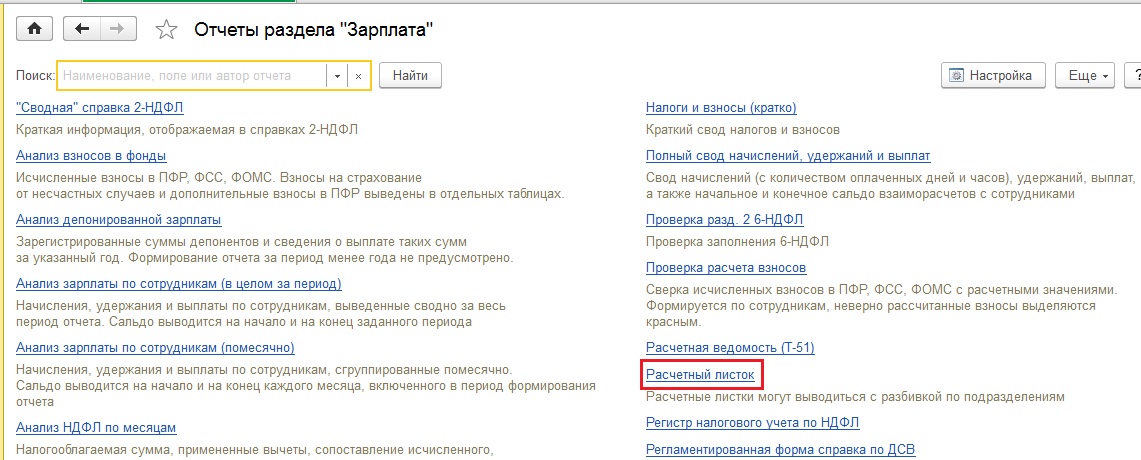

Проводим и закрываем документ. Для проверки сформируем расчетный листок. Открываем вкладку «Зарплата и кадры», «Зарплата», «Отчеты по зарплате» и выбираем «Расчетный листок»

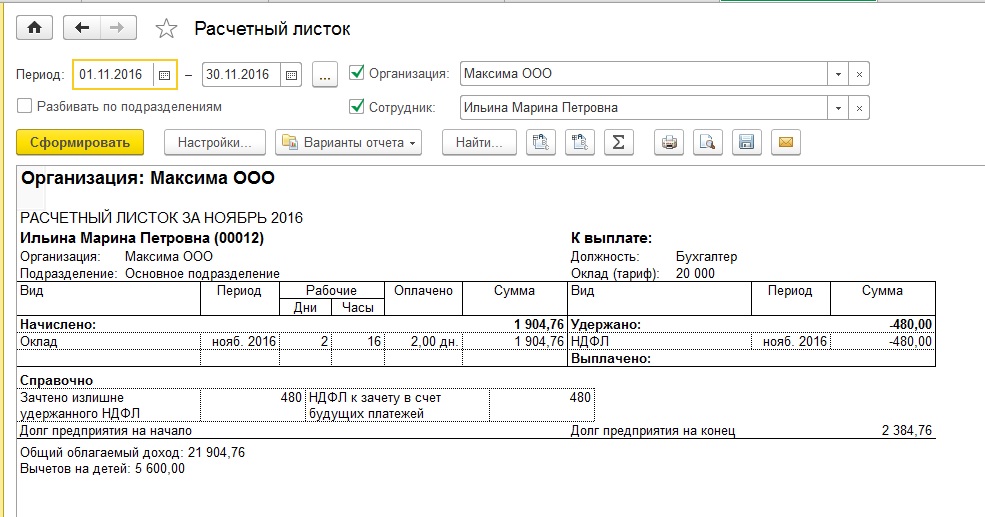

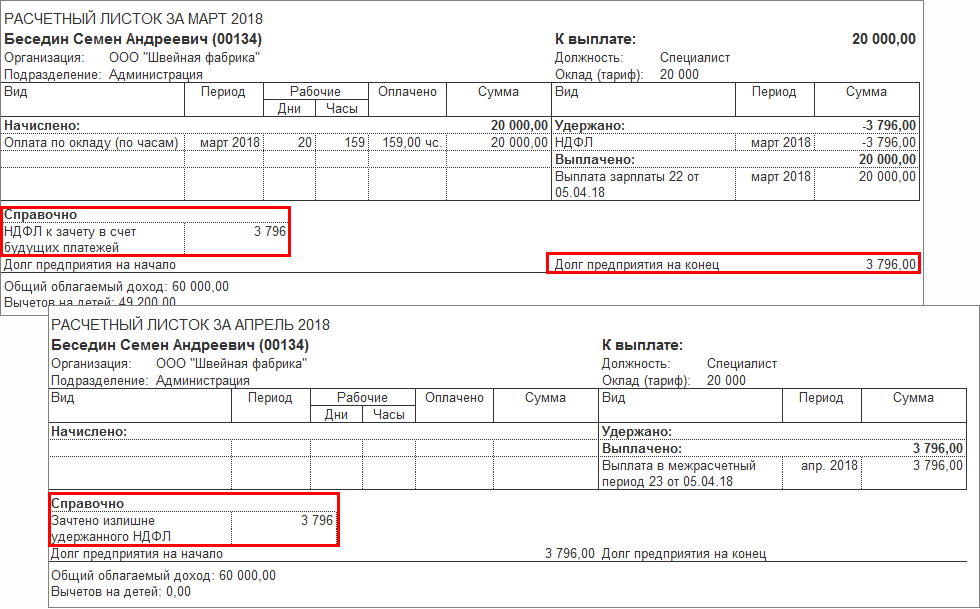

Указываем период, организацию, сотрудника и нажимаем кнопку «Сформировать». Как мы видим, сумма излишне удержанного НДФЛ была зачтена и прибавлена к общей сумме задолженности предприятия на конец периода.

Автор статьи: Светлана Губина

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

Регистрация возврата сумм излишне удержанного НДФЛ

Если налог с физического лица удержан излишне, то в текущем расчетном периоде по физическому лицу исчисляется отрицательная сумма НДФЛ. Сумма излишне удержанного налога отражается в документах начислениях.

В результате проведения документа по сумме излишне удержанного налога формируется проводка Дт 70 Кт 68.01.

Излишне удержанный НДФЛ отражается как задолженность за организацией, но сумму к выплате сотруднику не увеличивает. По умолчанию излишне удержанная сумма НДФЛ учитывается при расчете налога в следующих месяцах налогового периода (уменьшает сумму удержанного НДФЛ), но может быть возвращена сотруднику по его заявлению.

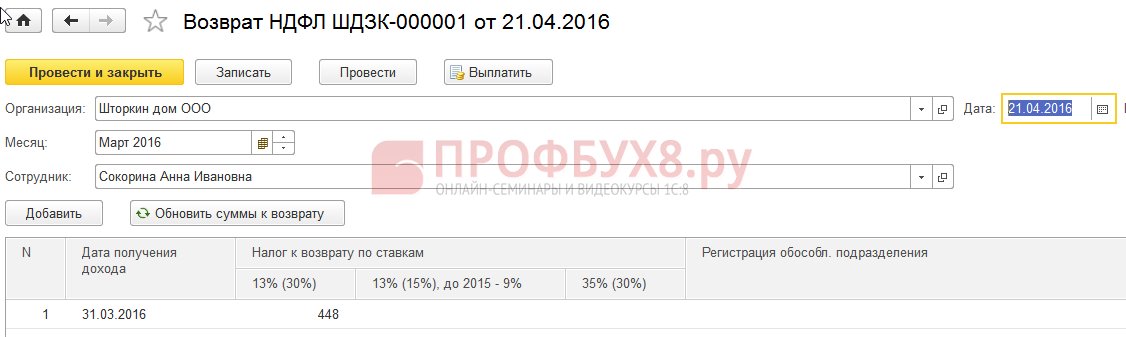

Регистрация факта возврата излишне удержанных сумм НДФЛ производится с помощью документа Возврат НДФЛ.

1. Раздел Зарплата и кадры — Все документы по НДФЛ.

2. Нажмите на кнопку Создать и выберите вид документа Возврат НДФЛ.

3. Поле Организация заполняется по умолчанию. Если в информационной базе зарегистрировано более одной организации, то необходимо выбрать ту организацию, по которой регистрируется возврат налога.

4. В поле Дата укажите дату регистрации документа в информационной базе.

5. В поле Месяц выберите месяц налогового периода, в котором производится возврат налога.

6. В поле Сотрудник выберите сотрудника, которому необходимо возвратить излишне удержанный налог. При выборе сотрудника автоматически заполняется табличная часть документа суммой налога в разрезе ставок налога с указанием даты получения дохода и вида дохода.

7. Кнопка Провести и закрыть.

Обратите внимание! Возврат налогоплательщику излишне удержанных сумм налога производится налоговым агентом в безналичной форме путем перечисления денежных средств на счет налогоплательщика в банке, указанный в его заявлении (абз. 4 п. 1 ст. 231 НК РФ, письмо Минфина России от 17 февраля 2011 г. № 03-04-06/9-31).

(Рейтинг:

3.7 ,

Голосов: 3 )

Материалы по теме

Ваша заявка принята. Мы решим ваш вопрос в течение 2-х рабочих часов!

Спасибо! Ваша заявка принята.

Мы свяжемся с вами в ближайшее время!

Спасибо! Мы свяжемся с вами через несколько минут

Спасибо за ваше обращение!

Вопрос:

Как в 1С:Зарплата и управление персоналом ред.3.1 провести возврат сумм излишне удержанного НДФЛ?

Ответ:

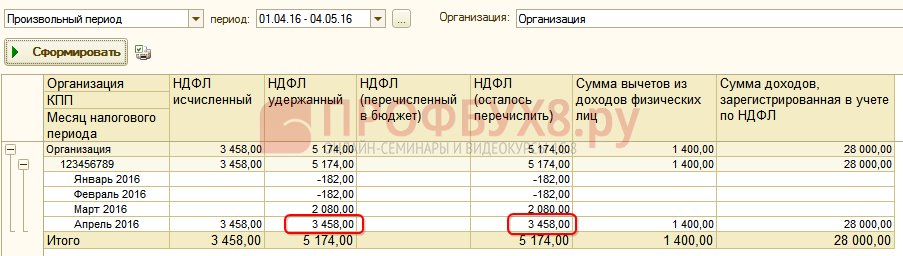

Если налог с физического лица удержан излишне, то в текущем расчетном периоде по физическому лицу исчисляется отрицательная сумма НДФЛ. Сумма излишне удержанного налога отражается в документе начисления зарплаты и взносов на закладке НДФЛ, также сумма ндфл отражается на закладке Корретировка выплаты (рис. 1).

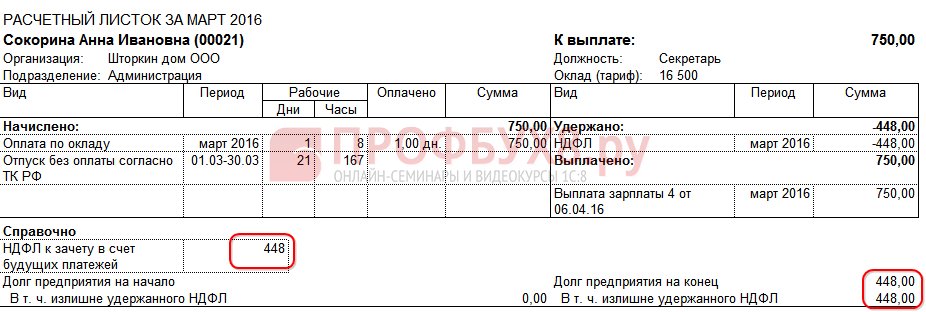

Излишне удержанный НДФЛ отражается в расчетном листе как задолженность за организацией, но сумму к выплате сотруднику не увеличивает (рис. 3). По умолчанию излишне удержанная сумма НДФЛ учитывается при расчете налога в следующих месяцах налогового периода (уменьшает сумму удержанного НДФЛ), но может быть возвращена сотруднику по его заявлению.

Регистрация факта возврата сотруднику излишне удержанных сумм НДФЛ производится с помощью документа Возврат НДФЛ.

Если излишне удержанная сумма НДФЛ учитывается при расчете налога в следующих месяцах налогового периода (документ Возврат налога не будет регистрироваться), то сумма зачитываемого налога отображается в положительном значении . На эту сумму в месяце зачета возникает разница между исчисленным и удержанным налогом: с сотрудника удерживается меньше налога на сумму зачета.

Свидетельство о регистрации СМИ: Эл № ФС77-67462 от 18 октября 2016 г.

Контакты редакции: +7 (495) 784-73-75, smi@4dk.ru

Поздравляем! Вы успешно подписались на рассылку

В статье рассмотрим, когда может возникнуть излишне удержанный НДФЛ, каким образом он учитывается в 1С 8.2 (8.3) ЗУП 2.5 и ЗУП 3.0. Изучим как нужно вести учет налога для правильного составления отчетности по НДФЛ.

Содержание

- 1 Причины появления излишне удержанного НДФЛ и его отражение в программе 1С

- 1.1 Вычеты предоставлены задним числом

- 1.2 Смена статуса с нерезидента на резидента

- 2 Излишне удержанный НДФЛ – что делать?

- 2.1 Как вернуть излишне удержанный НДФЛ в 1С ЗУП 8.3 (ред.3.0)

- 2.2 Как вернуть излишне удержанный НДФЛ в 1С ЗУП 8.2 (ред.2.5)

- 2.3 Вам будет интересно

Причины появления излишне удержанного НДФЛ и его отражение в программе 1С

При получении дохода сотрудником, организация, как налоговый агент, обязана исчислить НДФЛ с налогооблагаемых доходов работника, удержать его и перечислить удержанную сумму в бюджет (п. 1 ст. 226 НК РФ).

Излишне удержанный НДФЛ возникает следующих ситуациях:

- Вычеты предоставлены задним числом.

- При смене статуса с нерезидента на резидента.

- Выполнение каких-либо перерасчетов. Например, когда сотруднику была рассчитана з/пл за месяц, а впоследствии выяснилось, что был предоставлен отпуск без сохранения заработной платы.

Вычеты предоставлены задним числом

Рассмотрим как учитывается излишне удержанный НДФЛ в 1С 8.3 (8.2) ЗУП 2.5 и ЗУП 3.0 на примере, когда работник написал заявление на вычет задним числом. В остальных случаях действовать нужно аналогично.

Например, сотрудник предоставил заявление на предоставление вычета не в январе, а марте. Зарплата за январь, февраль уже посчитана и НДФЛ рассчитан.

Как зарегистрировать право на стандартный налоговый вычет по НДФЛ в 1С ЗУП 3.0 (2.5) смотрите в нашем видео:

Первый вариант события: когда итоговая сумма по НДФЛ за текущий месяц положительна

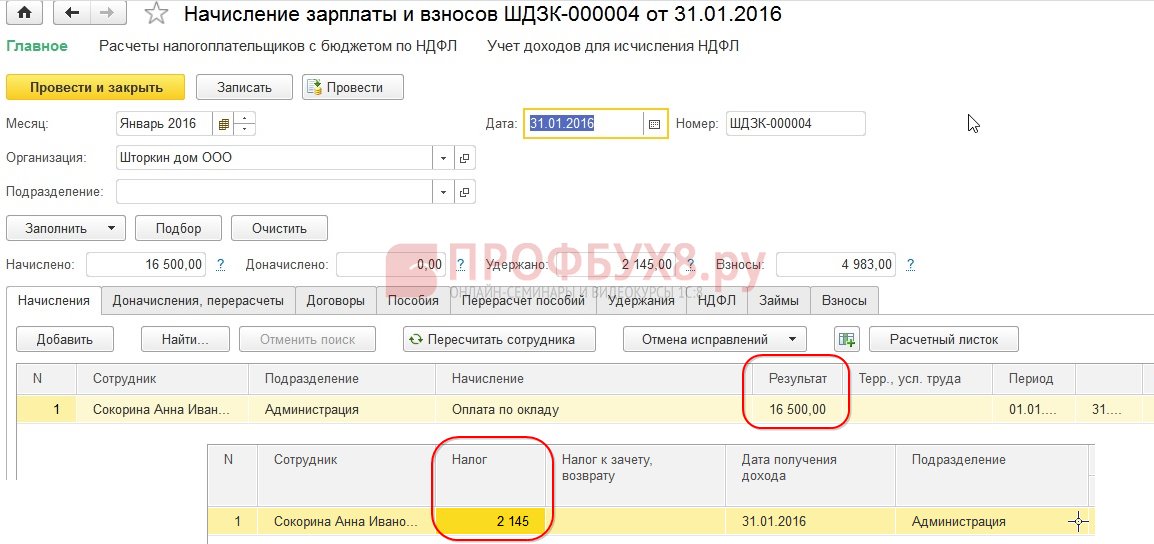

В 1С 8.3 ЗУП 3.0 вот так выглядит расчет з/пл за январь 2016 г.: облагаемый доход составит 16 500 руб. и налог с него 2 145 руб. Аналогичный расчет будет и за февраль 2016 г:

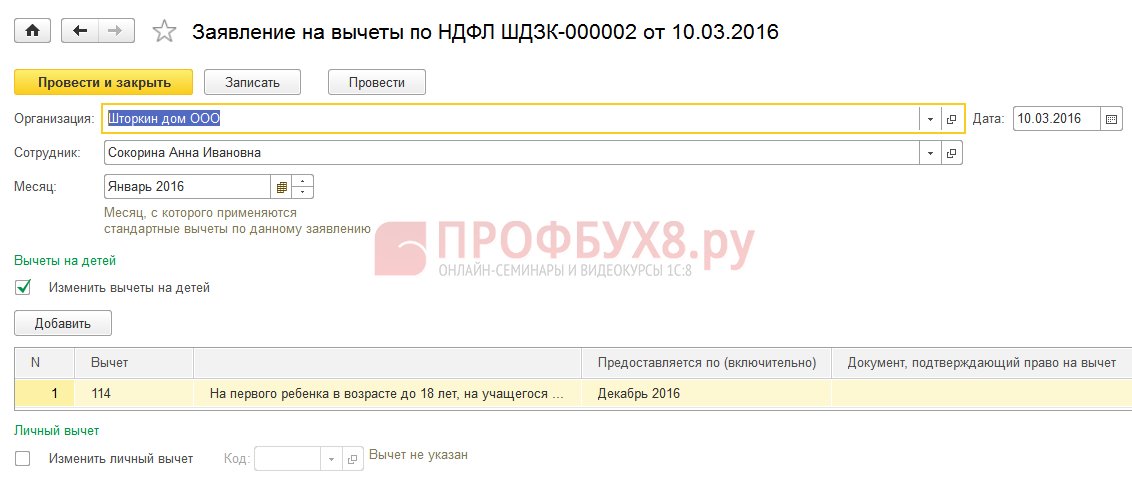

В марте 2016 года работница пишет заявление на предоставление ей вычета на одного ребенка:

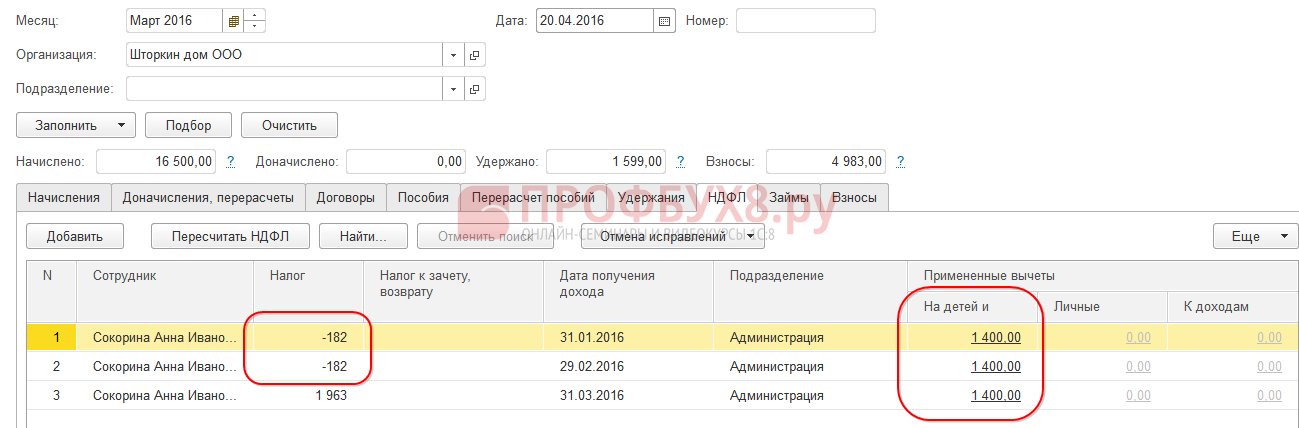

При расчете з/пл за март 2016 обратим внимание на закладку НДФЛ. На закладке Начисления расчет будет такой же как в январе и феврале:

Во-первых, видим, что применился вычет в размере 1 400 руб. (заполнилась колонка Примененные вычеты). Во-вторых, помимо строки за март 2016 г., появляются строки за предыдущие месяца. Налог в размере -182 руб. соответствует сумме налога, который необходимо пересчитать с учетом вычета, т.е. 1 400 * 13% = 182 руб. Таким образом, в марте произойдет перерасчет НДФЛ и будут учтены суммы налога за январь и февраль. Выплачивая з/пл за март, налог будет удержан с учетом данного перерасчета:

В 1С 8.2 ЗУП 2.5 расчет будет аналогичным. Отличие состоит только в том, как будет введена информация по вычетам.

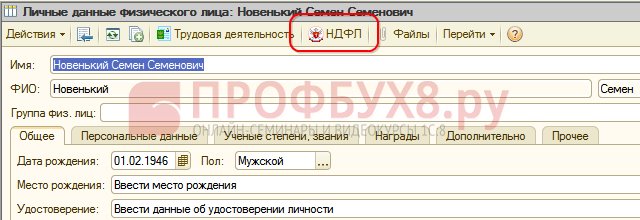

В 1С для учета зарплаты ред. 2.5 для того чтобы назначить сотруднику вычеты, необходимо открыть карточку физического лица (Рабочий стол – Кадровый учет – См.также – Физические лица или перейти из карточки сотрудника по ссылке “Более подробно о физическом лице..”), выполнить команду “НДФЛ” в верхней командной панели:

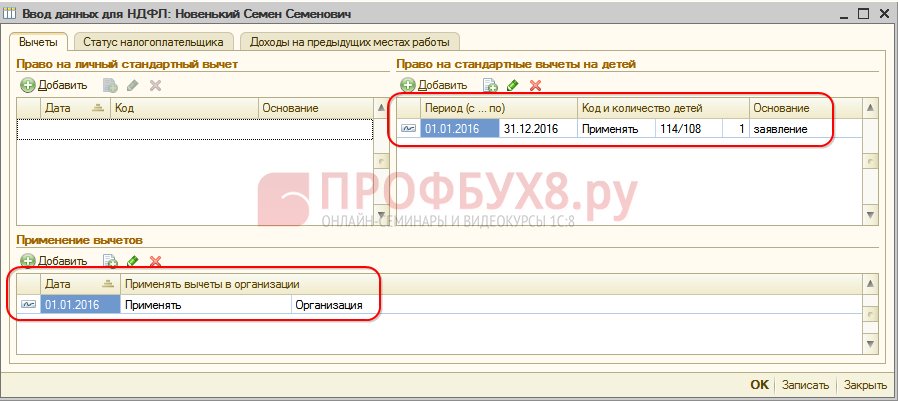

В окне Ввод данных для НДФЛ внести информацию по вычетам:

При расчете з/пл за март 2016 г. так же увидим перерасчет НДФЛ за январь и февраль 2016:

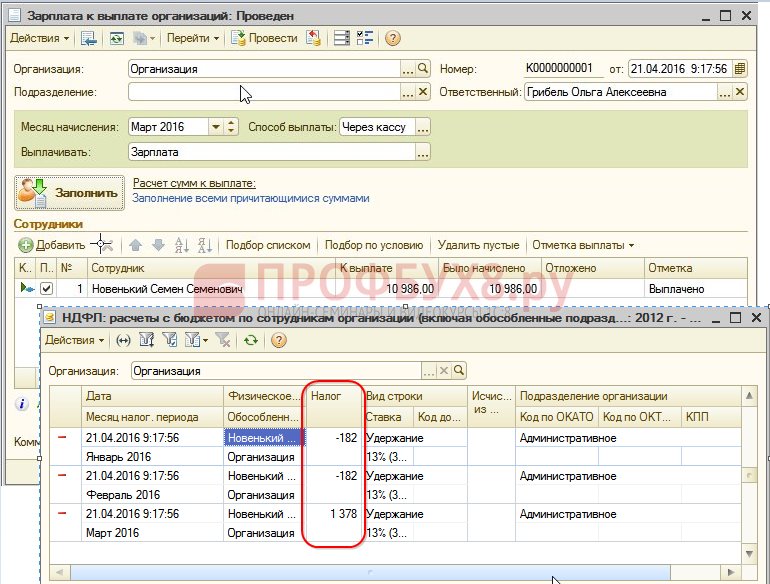

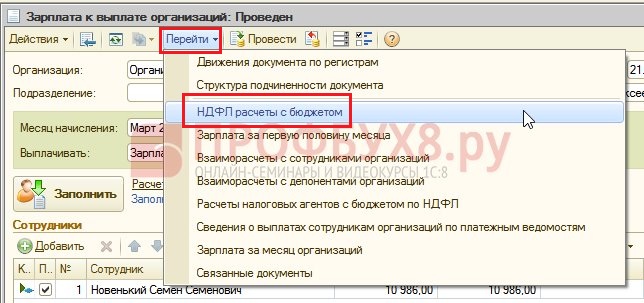

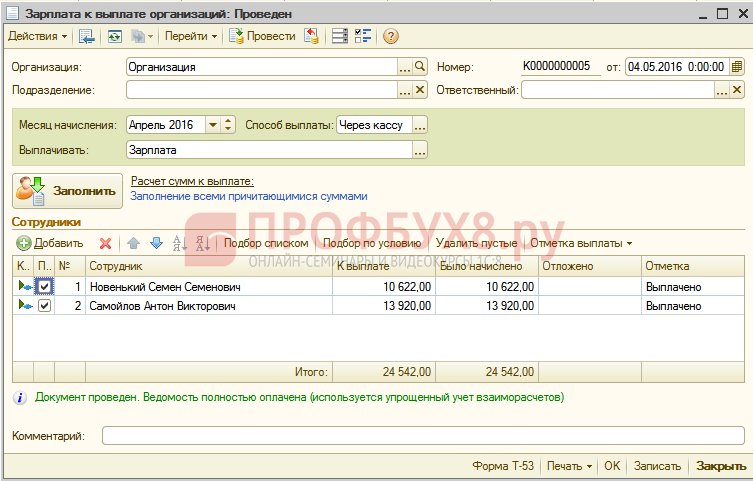

Выплачиваем з/п за март, проводим документ и посмотрим регистр накопления НДФЛ расчеты с бюджетом. В данном регистре с видом движения “Расход” (“минус”) фиксируется НДФЛ удержанный:

Посмотреть записи, которые получились в регистре НДФЛ расчеты с бюджетом, можно нажав в открытом документе Зарплата к выплате организаций кнопку Перейти – НДФЛ расчеты с бюджетом:

Второй вариант события: когда итоговая сумма по НДФЛ за текущий месяц отрицательная

В рассматриваемых примерах суммы налога за март 2016 хватило, чтобы в совокупности за три месяца сумма налога получилась положительной. Но бывает ситуации, когда суммы налога за текущий месяц может не хватить и налог в итоге получиться отрицательный.

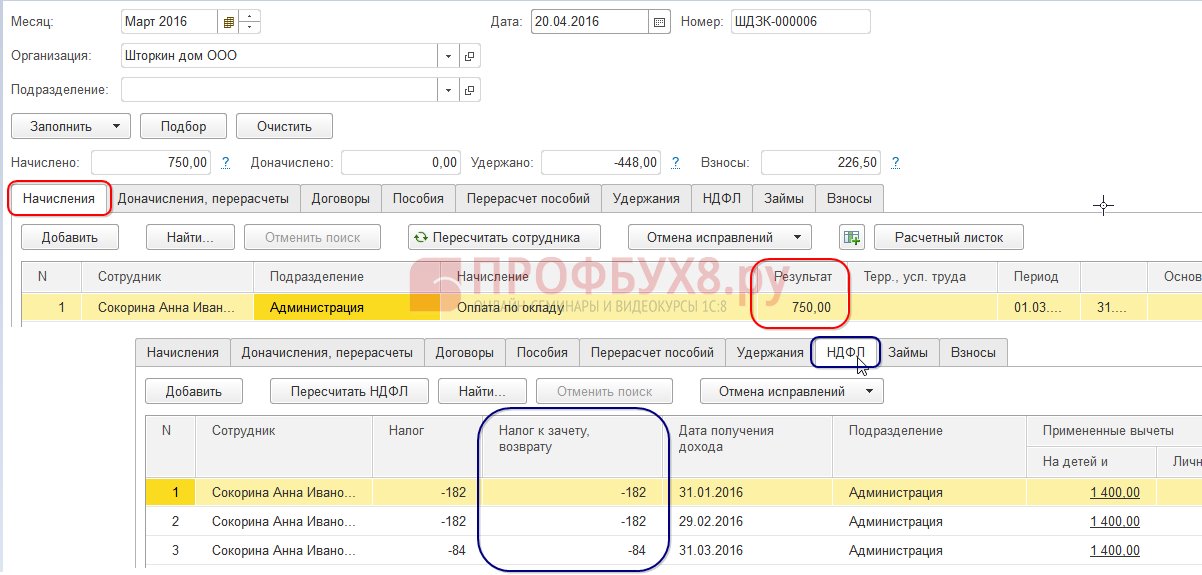

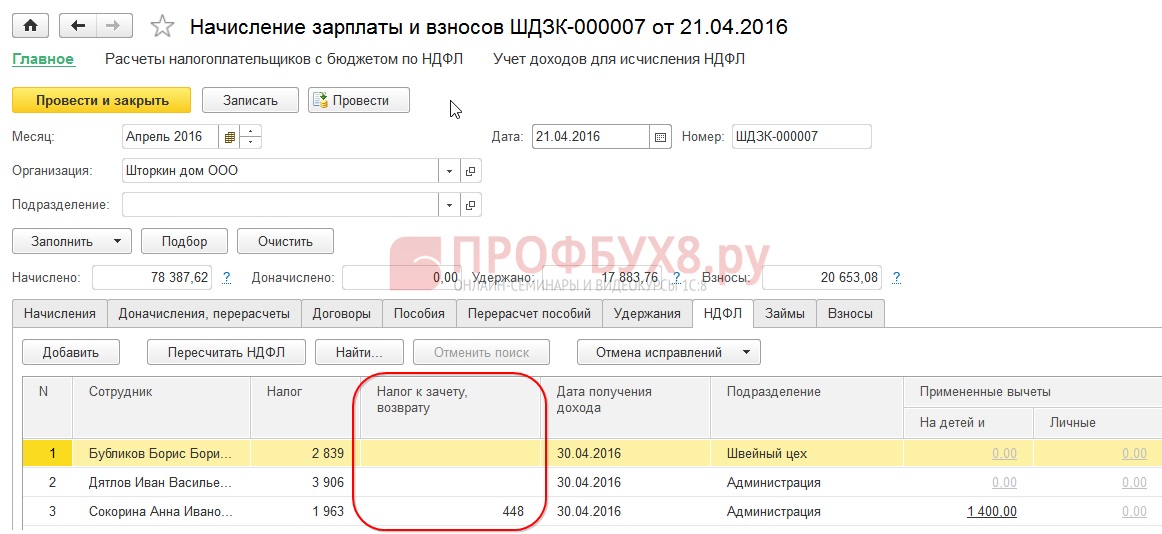

В ЗУП 3.0 например, сотрудница Сокорина А.И отработала в марте всего один день, всё остальное время она взяла отпуск без сохранения з/пл.

Тогда при расчете з/пл за март 2016 у неё будет следующий расчет:

Налогооблагаемый доход составит 750 руб., НДФЛ с этой суммы – 98 руб. Но так как сотруднице положен вычет, то применится он не целиком, а только на 98 руб. Остальная сумма 182 – 98 = 84 руб. пойдет в зачет следующего расчетного месяца. Суммы за январь и февраль так же пойдут в зачет в следующем месяце. Такие суммы, которые не могут быть учтены в текущем расчете, появляются в колонке Налог к зачету, возврату.

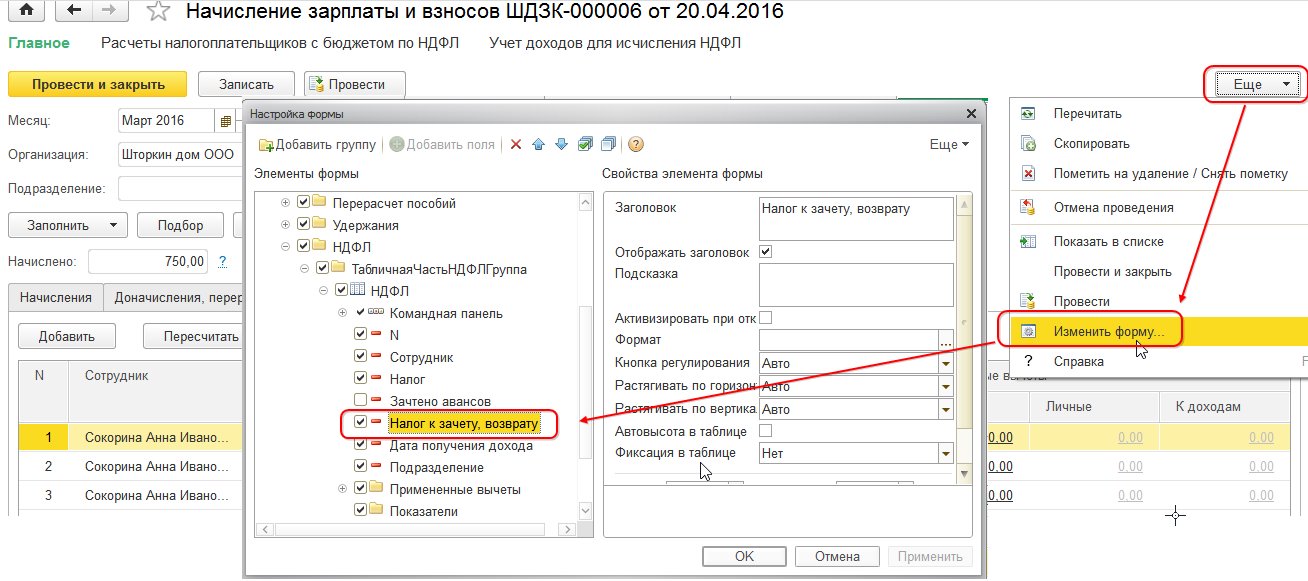

Если в 1С ЗУП 8.3 данная колонка не видна, то включить её отображение можно с помощью кнопки Еще – Изменить форму. Данную колонку необходимо всегда контролировать, так как в ней ведется учет излишне удержанного НДФЛ. Программа 1С 8.3 ЗУП 3.0 ведет учет таких сумм отдельно и не предлагает их к выплате:

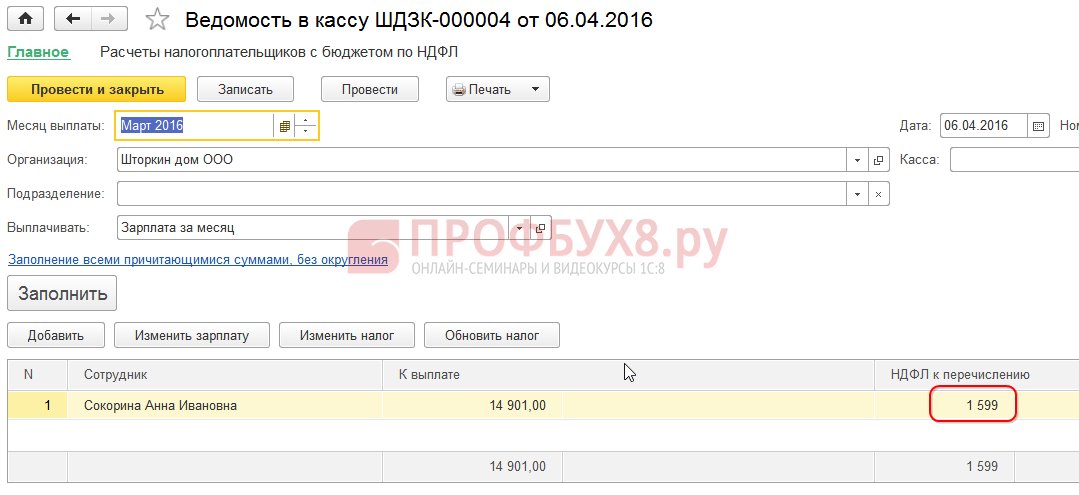

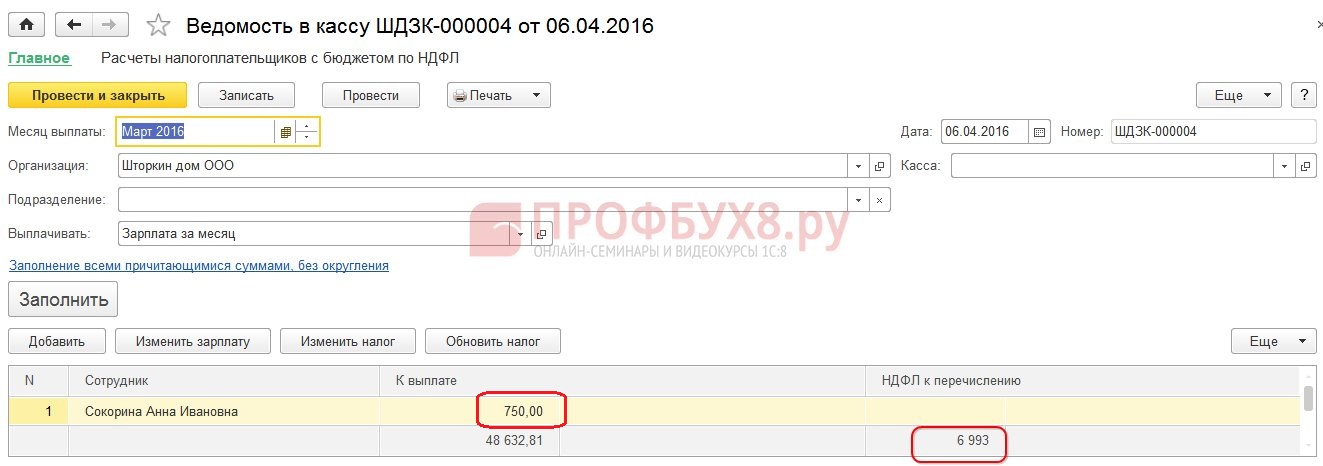

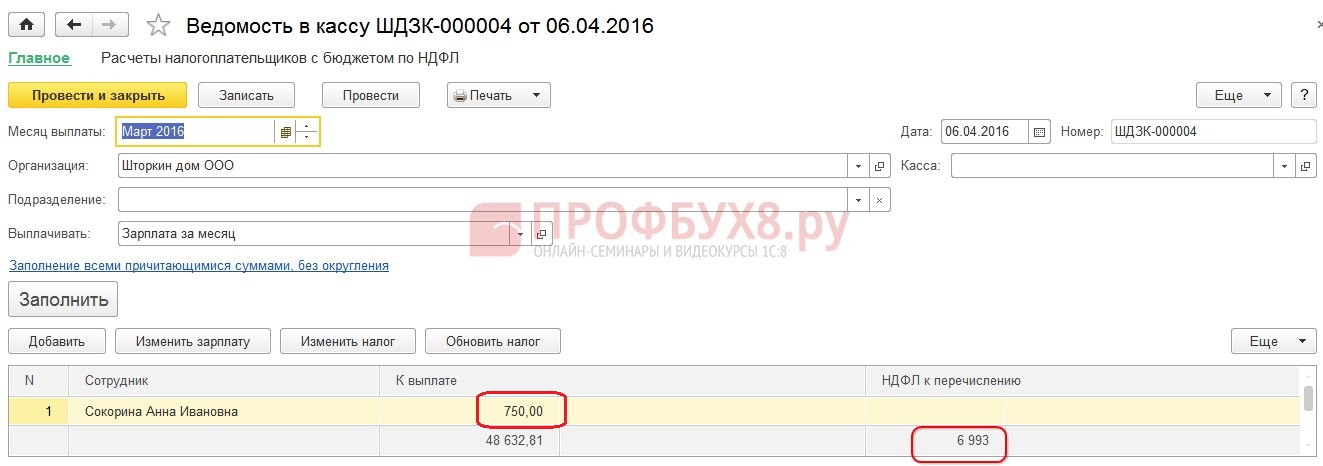

Произведем выплату з/пл за март и увидим, что сумма к выплате не увеличена на сумму излишне удержанного налога и равна 750 руб.:

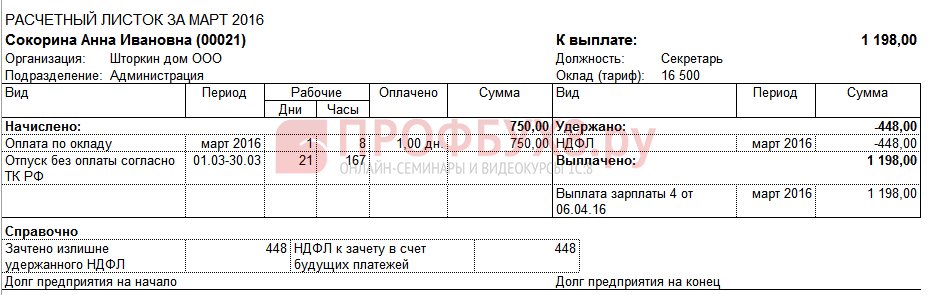

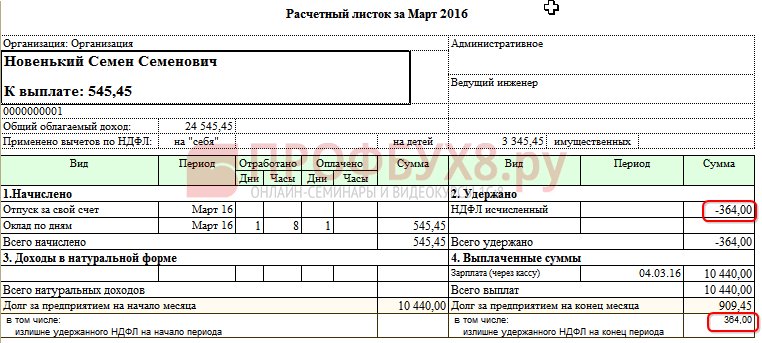

Сформируем расчетный листок за март. Сумма излишне удержанного налога учитывается как долг за предприятием на конец месяца:

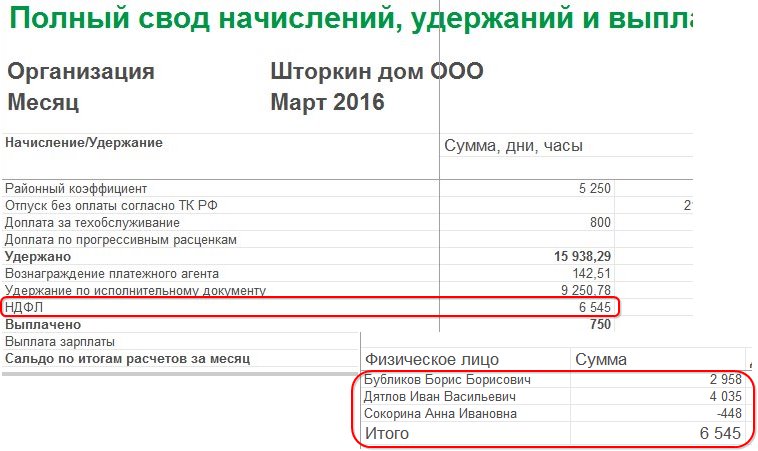

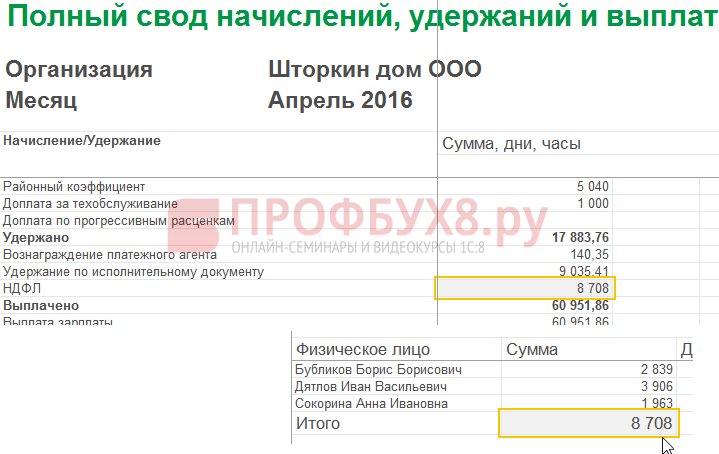

Посмотрим свод з/пл за март 2016, интересовать нас будет строка НДФЛ:

Как видим в общей сумме НДФЛ (6 545 руб.) есть сумма с излишне удержанным НДФЛ (-448 руб.), которая не должна влиять на удержанный налог. Согласно законодательству перечислить в бюджет нужно сумму удержанного НДФЛ, а в своде видим сумму исчисленного НДФЛ. Таким образом, сумму, которую необходимо перечислить в бюджет за март должна быть на 448 руб. больше, чем в своде.

В ведомости на выплату з/пл зафиксирован НДФЛ к перечислению в размере 6 993 руб., что на 448 руб. больше чем в своде (6 545 + 448 = 6 993 руб):

Выполним расчет з/пл за апрель 2016 г. и посмотрим на закладку НДФЛ:

По сотруднице Сокориной А.И происходит зачет излишне удержанного НДФЛ в размере 448 руб. Теперь уже сумма в колонке Налог к зачету, возврату стоит со знаком плюс:

В расчетном листке за апрель долг составляет сумму, в которую не входит излишне удержанный НДФЛ. Таким образом, сумма 448 руб. была зачтена. Об этом нам говорит информация выводимая “Справочно”:

Выплатим сотрудникам з/пл за апрель 2016 года:

Сумма НДФЛ по своду была 8 708 руб., а перечислить необходимо сумму 8 260 руб, что на 448 руб. меньше. Сумма удержанного налога отличается от исчисленного ровно за зачтенную сумму излишне удержанного НДФЛ.

Если в своде сумма НДФЛ содержит отрицательные значения, то при перечислении НДФЛ в бюджет данные суммы не должны быть учтен. Соответственно, сумма в своде и сумма при выплате по НДФЛ никогда не будут равными. Так же, если отрицательные суммы будут зачтены в следующем месяце, то сумма в своде по НДФЛ не будет равна сумме на перечисление НДФЛ в бюджет.

Кроме того, сумма излишне удержанного НДФЛ может быть зачтена в расчете следующего месяца. Работник может написать заявление и ему будет возвращен излишне удержанный налог.

Смена статуса с нерезидента на резидента

Если излишне удержанный НДФЛ возник в результате смены статуса с нерезидента на резидента, то налог не подлежит возврату, а может быть зачтен только в расчете следующих месяцев. Если по окончании налогового периода не вся сумма зачлась, то организации подает информацию об излишне удержанном НДФЛ в налоговую и налоговая сама возвращает данную сумму работнику после его обращения.

Излишне удержанный НДФЛ – что делать?

Изучим, как вернуть излишне удержанный НДФЛ в программе 1С 8.3 (8.2) для кадров.

Как вернуть излишне удержанный НДФЛ в 1С ЗУП 8.3 (ред.3.0)

- Формируем документ на возврат налога: раздел Налоги и взносы – Возврат НДФЛ:

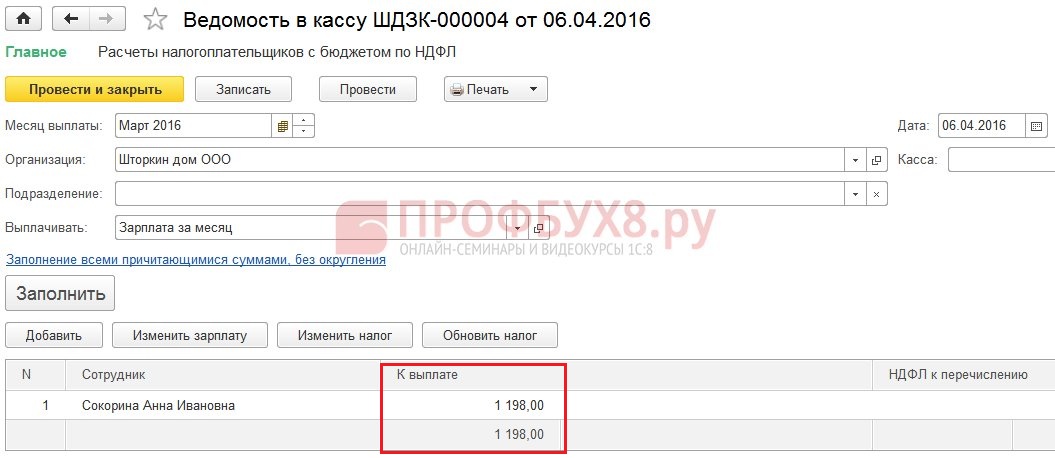

- Документ на выплату з/пл, в котором уже видим, что сумма выплачивается в размере 1 198 рублей (750 руб. (з/пл) + 448 руб.(возвращенный НДФЛ):

В расчетном листке видим, что образовалась сумма излишне удержанного НДФЛ и в этом же месяце она была зачтена, то есть возвращена и выплачена вместе в з/пл за март 2016 года:

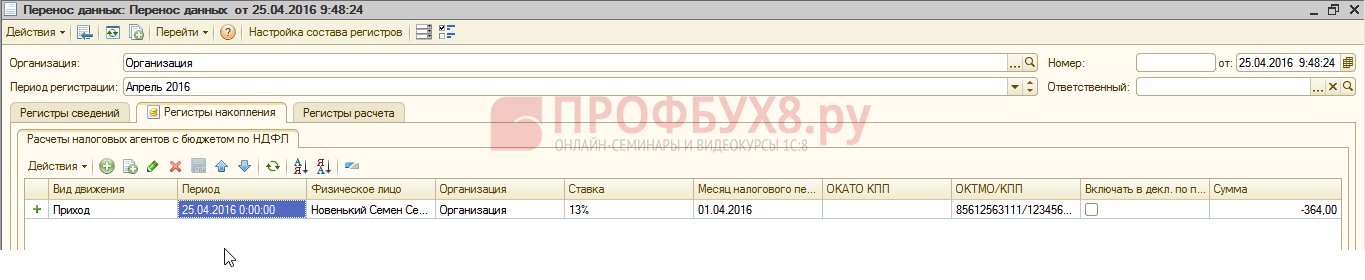

В случае возврата НДФЛ, необходимо вручную внести запись в регистр Расчеты налоговых агентов с бюджетом по НДФЛ для корректного отображения информации по НДФЛ к перечислению. Для это создадим документ Переносы данных. Выберем в настройке состава регистров – регистр накопления Расчеты налоговых агентов с бюджетом по НДФЛ. Заполним его как “расход” с суммой “-448,00″:

Тем самым мы скорректировали информацию по перечисленному НДФЛ в бюджет на сумму возврата.

О возможных ошибках при удержании НДФЛ в 1С ЗУП 3.0 смотрите в нашем видео уроке:

Как вернуть излишне удержанный НДФЛ в 1С ЗУП 8.2 (ред.2.5)

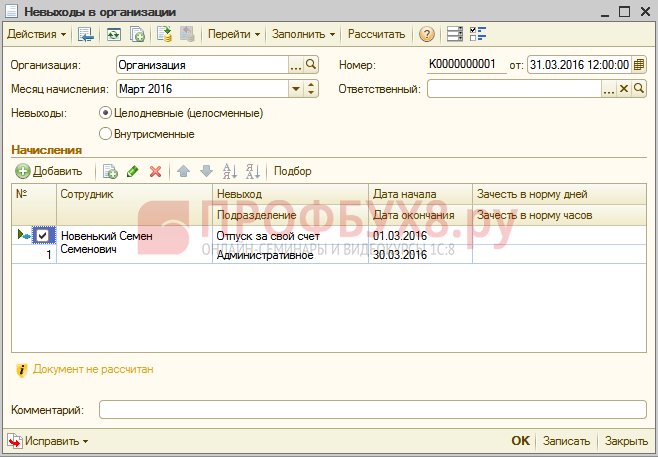

Допустим, сотрудник берет отпуск без сохранения с 01.03.16 по 30.03.16.

Таким образом, в марте он отработал всего 1 день:

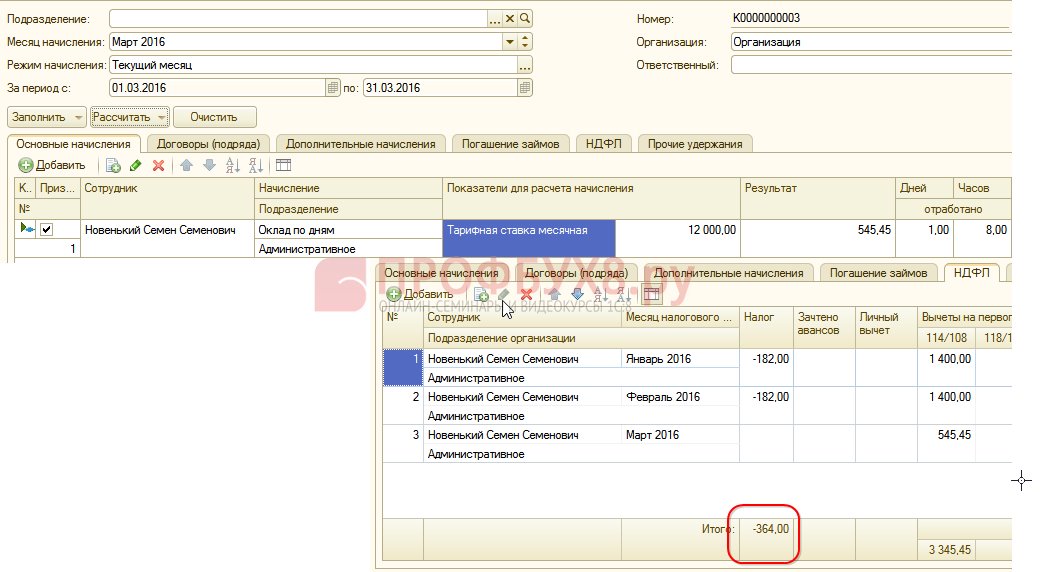

Рассчитаем ему з/пл за март 2016 и увидим, что образовалась сумма НДФЛ со знаком минус, то есть возник излишне удержанный НДФЛ:

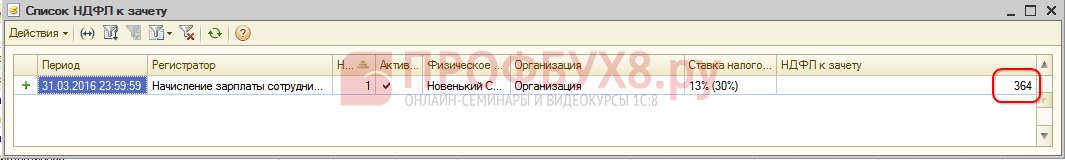

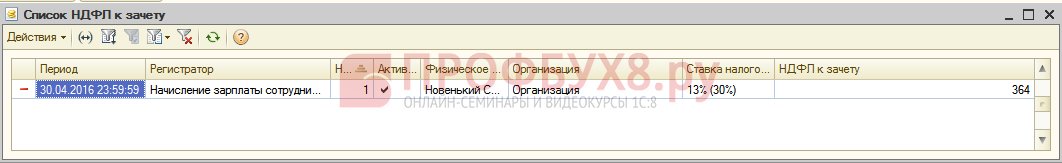

Данная сумма не увеличивает сумму к выплате и хранится в отдельном регистре НДФЛ к зачету. Посмотреть его можно нажав на кнопку Перейти в проведенном документе Начисление зарплаты:

При возникновении излишне удержанного НДФЛ в регистр помещается запись со знаком “+”. В расчетном листке за март долг на конец месяца составляет 909,45 руб их них 364,00 руб – это сумма излишне удержанного НДФЛ:

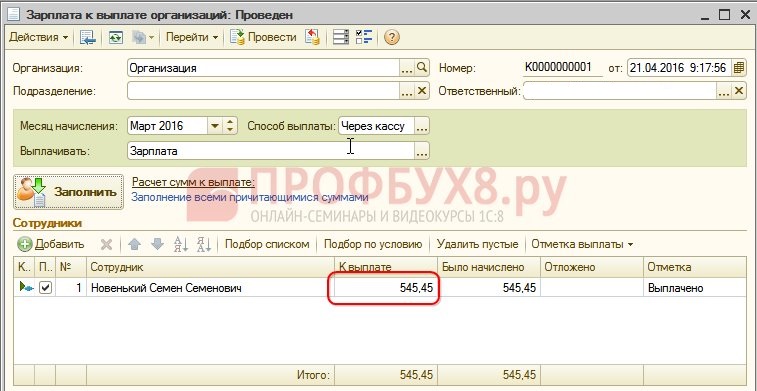

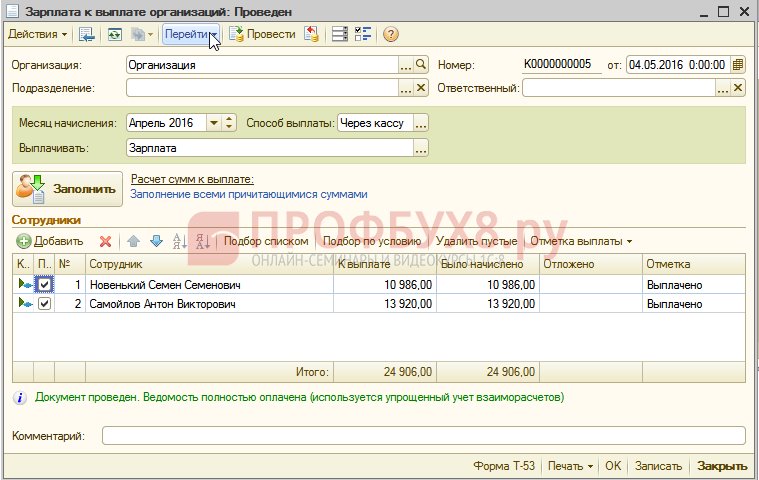

Сумма излишне удержанного НДФЛ не должна увеличить сумму к выплате. Что и видим, сформировав документ на выплату з/пл за март 2016 г. Сумма к выплате равна 545,45 = 909,45 -364,00 руб:

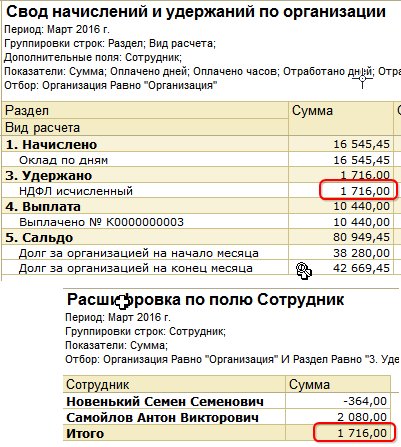

При проведении документа выплаты регистрируется нулевая сумма удержанного налога, и таким образом возникает разница между исчисленным и удержанным НДФЛ. Исчисленный налог можем посмотреть в своде по з/пл или в расчетных листках сотрудников:

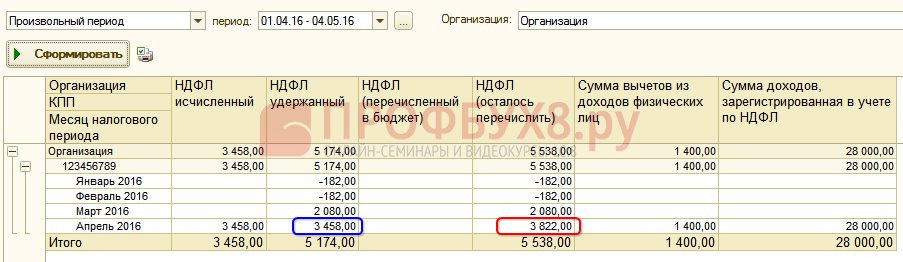

В своде за март 2016 в сумме НДФЛ исчисленный 1 716,00 руб. лежит отрицательная сумма налога. Перечислять в бюджет нужно сумму удержанную, то есть за март 2016г. должна быть перечислена сумма на 364 руб. больше, чем видим по своду.

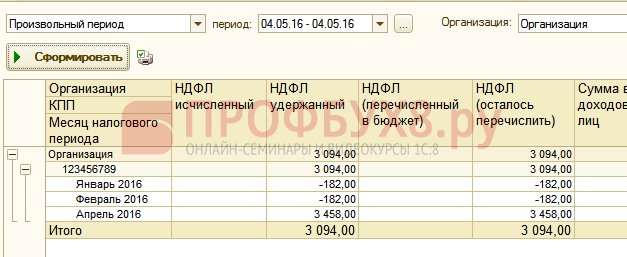

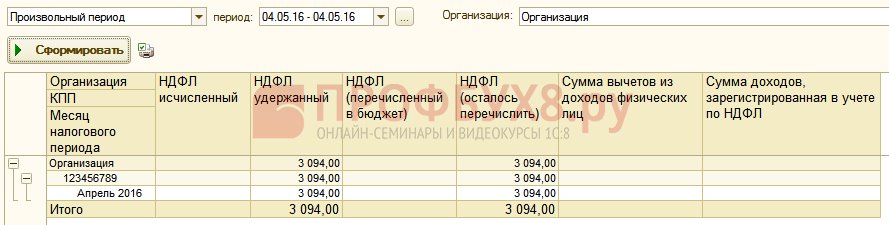

Увидеть сумму, которую должны перечислить за март 2016г. можно в отчете Анализ начисленных налогов и взносов на дату, когда была выплачена з/пл за март. В нашем примере – это 05.04.2016. В колонке НДФЛ удержанный будет указана сумма подлежащая перечислению в бюджет:

Возможно два сценария работы с таким НДФЛ:

- либо зачитывают в следующих месяцах;

- либо его возвращают по заявлению сотрудника.

Сумма излишне удержанного НДФЛ засчитывается следующих месяцах

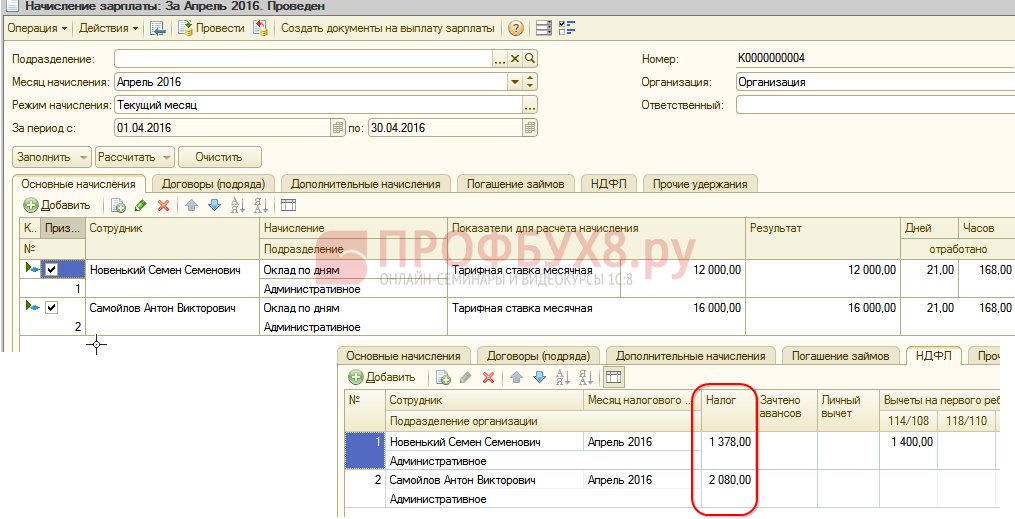

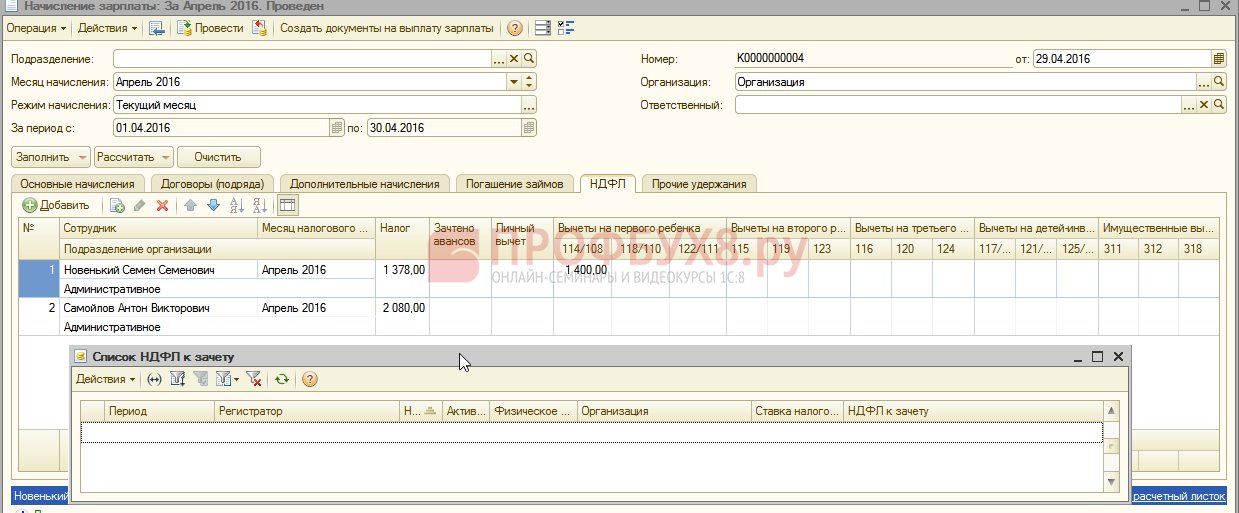

Рассчитаем з/пл за апрель 2016. У сотрудника Новенький С.С. налогооблагаемый доход равен 12 000 руб.- 1 400 руб. (вычет) = 10 600 руб. НДФЛ с данного дохода 10 600*13% = 1 378 руб. – это видим на закладке НДФЛ:

При проведении данного документа формируется запись в регистр накопления НДФЛ к зачету, но уже со знаком “-“, то есть сумма, которая ранее была записана в этот регистр со знаком “+” в марте 2016 г., данным документом списалась:

При выплате з/пл за апрель сумма “К выплате” будет больше на 364 руб:

Сформируем отчет Анализ НДФЛ на дату выплаты з/пл за апрель 2016 г. (на 04.05.2016) и посмотрим – сколько необходимо перечислить в бюджет НДФЛ за апрель 2016 года. И как видно из отчета эта сумма 3 094, 00 руб. меньше суммы по своду 3 458,00 руб. на 364, 00 руб:

Если сотрудник написал заявление на возврат НДФЛ

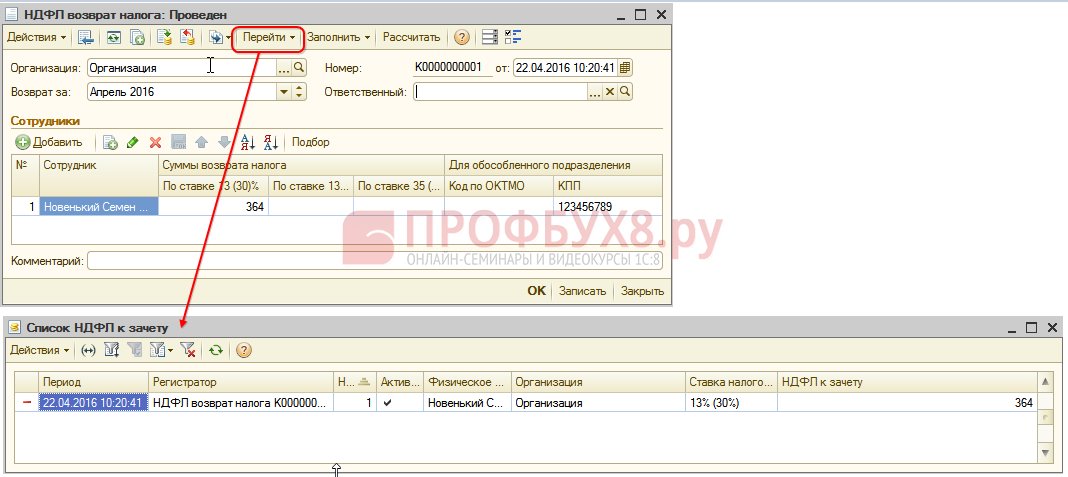

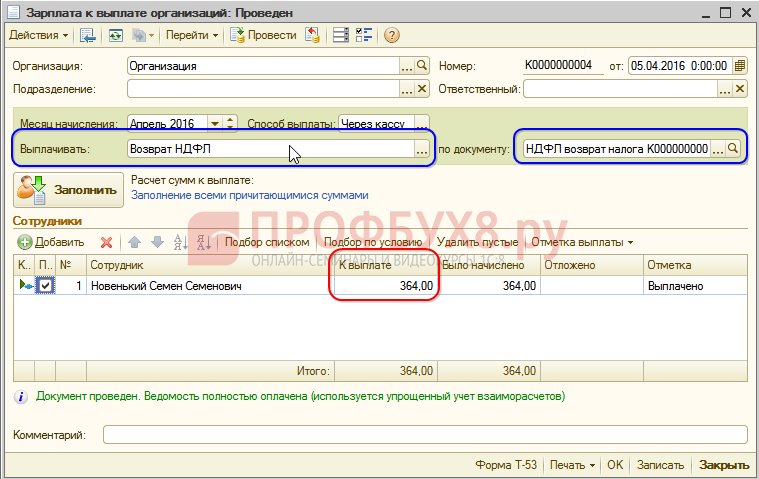

Создаем документ на возврат НДФЛ: Рабочий стол – Налоги – Возврат НДФЛ. При проведении данного документа формируются записи в регистры.

В регистр НДФЛ к зачету в сумме равной сумме возврата налога со знаком “-“. Таким образом, излишне удержанный налог считается списанным:

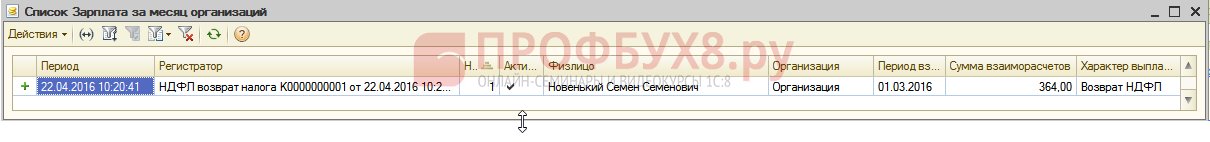

В регистр Зарплата за месяц организаций, фиксирует сумму, которая будет выплачена работнику:

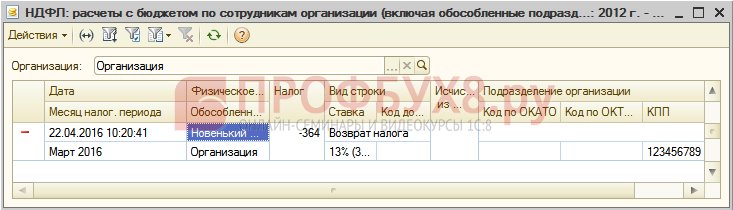

В регистр НДФЛ расчеты с бюджетом, формирует запись со знаком “-“, которая уменьшает сумму удержанного налога на сумму 364 руб:

Выплачиваем зарегистрированный возврат НДФЛ:

При проведении документа записи в регистр НДФЛ к зачету сумма исчисленного налога при расчете з/пл за апрель 2016 года уже будет другой, так как сумма была списана ранее документом Возврат НДФЛ:

Формируя выплату за апрель 2016 г, сумма выплачивается на 364 руб. меньше, чем в предыдущем примере:

Вернемся к отчету Анализ начисленных налогов и взносов и сформируем его на дату выплаты. Сумма удержанного налога, подлежащая перечислению в бюджет не поменялась по сравнению с предыдущим примером:

В ЗУП 2.5 так же как и в ЗУП 3.0 при возврате НДФЛ не происходит уменьшение суммы перечисленного НДФЛ в регистре Расчеты налоговых агентов с бюджетом по НДФЛ, поэтому приходится вручную скорректировать эту сумму.

Расхождение по сумме удержанного НДФЛ и НДФЛ к перечислению можно увидеть, если сформировать отчет Анализ начисленных налогов и взносов за период с апреля по дату выплаты з/пл:

Для того чтобы скорректировать сумму к перечислению, используем документ Перенос данных. Создаем запись в регистр накопления Расчеты налоговых агентов с бюджетом по НДФЛ с видом движения приход, на сумму возвращенного НДФЛ со знаком минус, тем самым уменьшаем сумму к перечислению:

Сформируем еще раз отчет с теми же самыми параметрами и увидим, что сумму удержанного НДФЛ стала равняться сумме НДФЛ к перечислению:

Подведем итог. Если у Вас по каким-либо причинам в расчете появляется излишне удержанный НДФЛ, то теперь Вы знаете, как вернуть излишне удержанный НДФЛ для его правильного учета в программах 1С.

Момент регистрации удержанного НДФЛ в 1С ЗУП 2.5 зависит от флажка “При начислении НДФЛ принимать исчисленный налог к учету как удержанный”. Каждый вариант, в зависимости от того поставлен флажок или нет, имеет свои нюансы, которые требуют повышенного внимания. Об этом более подробно смотрите в нашем видео:

Чтобы донести до Вас всю самую актуальную информацию по формированию формы 6-НДФЛ, разобраться во всех хитросплетениях и нюансах заполнения расчета в 1С команда Профбух8 провела серию онлайн-семинаров «6-НДФЛ — Революция в учете по НДФЛ в программах «1С».

Поставьте вашу оценку этой статье:

Загрузка…

Дата публикации: Апр 26, 2016

Поставьте вашу оценку этой статье:

Загрузка…